中国老年人慢性病患病率高、失能率高,患有慢性病的老年人接近1.8亿,失能和部分失能的老年人口超过4000万。世界卫生组织最新发布了《2020年世界卫生统计》显示,非传染性疾病占总死亡人数的71%,主要为四大疾病所致:心脑血管疾病、癌症、慢性呼吸系统疾病和糖尿病。而目前中国国内老年人慢性疾病患病率高达65%,而且多数疾病疗程长,费用大。根据北京大学国 家发展研究院研究表明,65岁以上老年人口组的年均医疗费用是25-34岁青壮年人群的3倍。

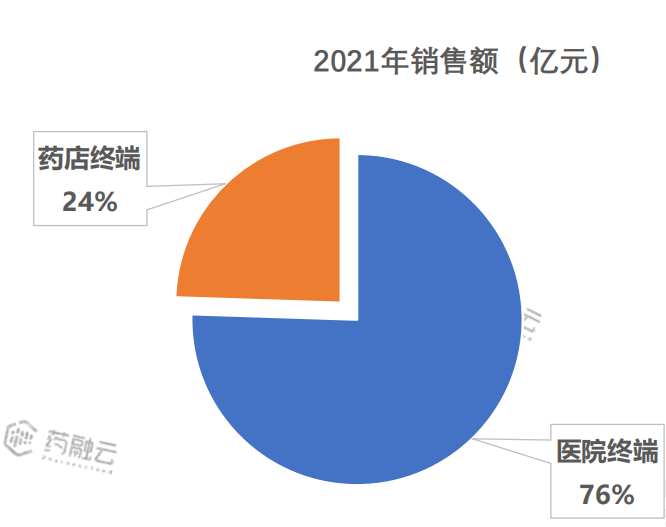

随着患者人数增加、人均可支配收入增加、以及糖尿病药物适应症扩大等因素影响,近年来我国糖尿病药物市场呈现逐年增长的趋势。经药融云数据库(https://www.pharnexcloud.com/?zmt-mhwz)查询,医院终端加上药店终端,202年糖尿病药物规模接近500亿元,其中医院终端占比达到76%。

截图来源:药融云《掘金糖尿病用药市场》药物报告

一、多因素驱动慢病用药高成长

- 1.疾病谱驱动市场容量扩增

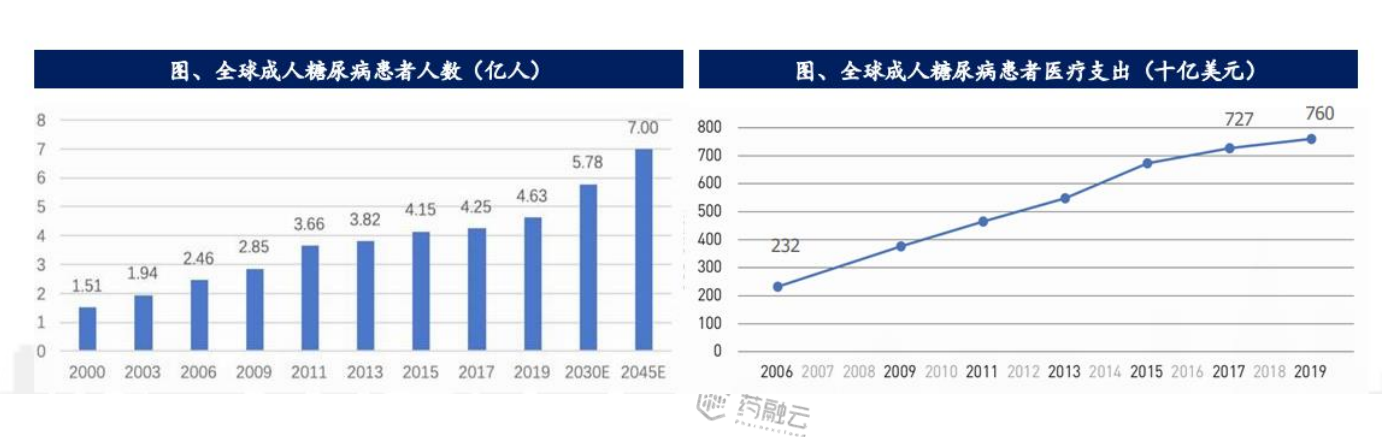

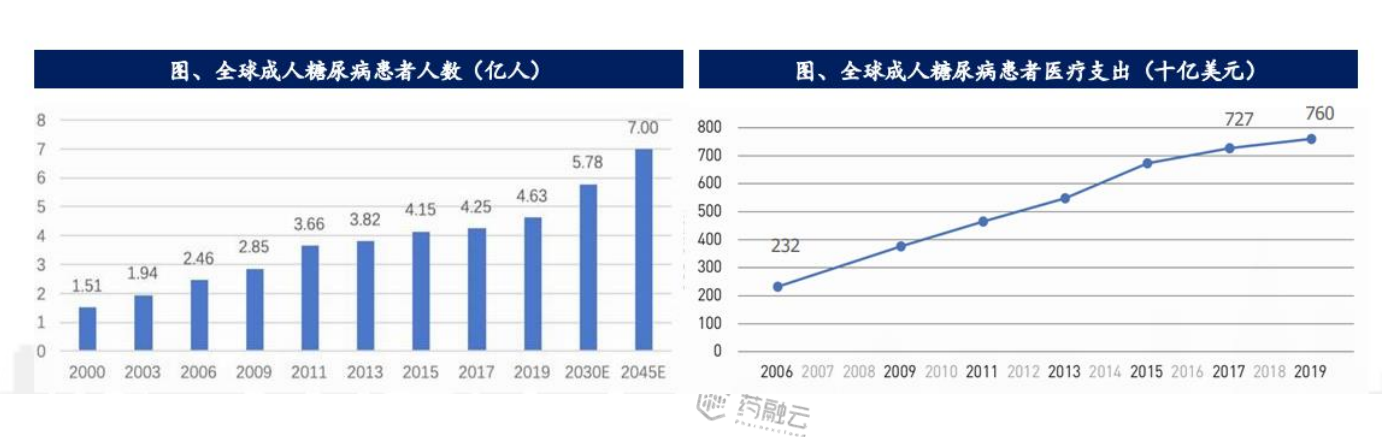

根据国际糖尿病联盟(IDF)数据显示,2019年全球成人糖尿病患者人数已达4.63亿(患病率9.3%),推测2030年全球成人糖尿病患者人数将增至5.78亿(+24.8%),2045年高达7亿(+51.2%)。

2019年全球糖尿病医疗支出约7600亿美元。预计2030年用于糖尿病的医疗总支出将增至8250亿美元,2045年增至8450亿美元。

数据来源:国际糖尿病联盟(IDF)

我国糖尿病患病率仍在上升,据药融云《掘金糖尿病用药市场》药物报告显示,在2002到2010年期间患病率出现了一次大幅度上市,同比增长了116%。2015至2017年达到11.2%,各民族有较大差异,各地区之间也存在差异。

2019年全球糖尿病医疗支出约7600亿美元。预计2030年用于糖尿病的医疗总支出将增至8250亿美元,2045年增至8450亿美元。我国糖尿病患者医疗支出较低。2019年我国糖尿病患者人均医疗支出为936美元,同期美国糖尿病患者人均支出9505美元,为我国10倍以上。

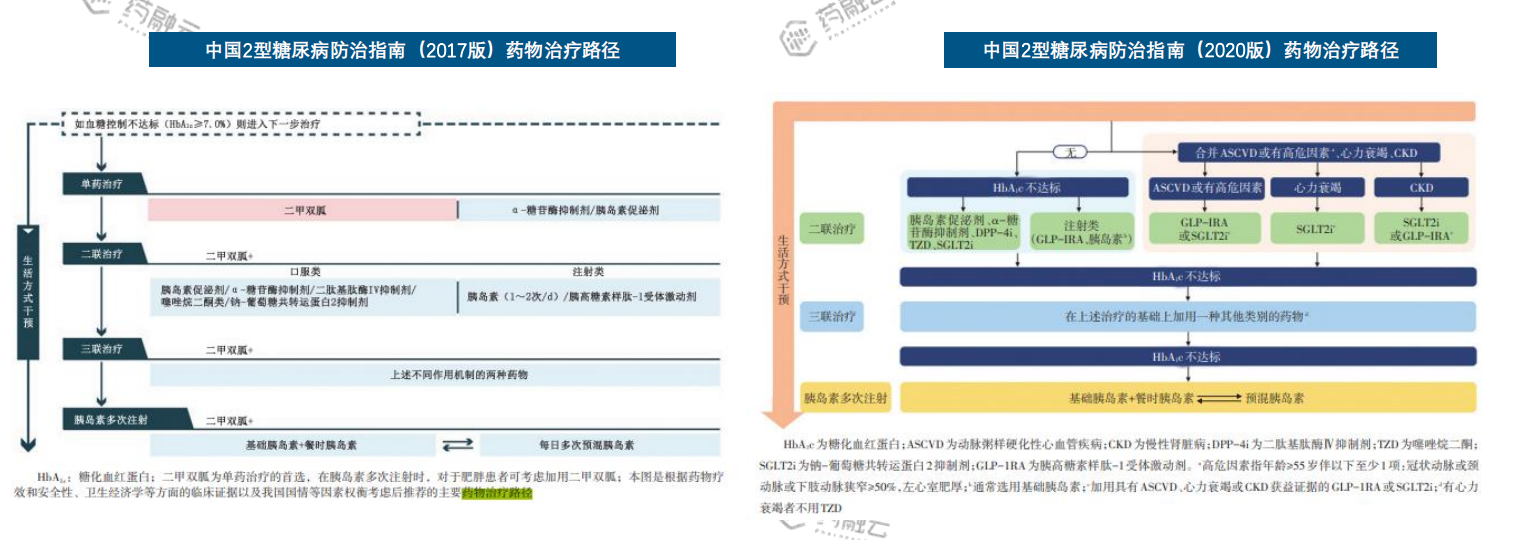

数据来源:中国2型糖尿病防治指南(2020年版)

经药融云咨询团队统计、分析,我国糖尿病市场主要有以下几个流行特性:

- 未诊断比例高

2015-2017年全国调查结果,新诊断的糖尿病患者占总糖尿病人数的54%。

- 超重肥胖患病率增加

全国18岁及以上成人超重率为30.1%,肥胖率为11.9%。

- 老龄化

我国60岁以上老年人的比例逐年增加,2000年为10%,到2006年增加到13%,2008、2013年的调查60 岁以上的老年人糖尿病患病率均在20%以上。

- 以T2DM为主

2型糖尿病的遗传易感性存在着种族差异。

- 2.政策驱动市场容量扩增

我国是典型的“大政府”,医疗行业属于强监管行业,我国以公立医疗及国家强制医保为主体。

自2012年起,,慢病管理防治被列入工作规划。2015年,进一步明确专业公共卫生机构和医疗机构的职责,所有公立医院改革试点城市和综合医改试点省份都要开展分级诊疗试点。以高血压、糖尿病、肿瘤、心脑血管疾病等慢性病为突破口,开展分级诊疗试点工作。2016年,分级诊疗初见成效,试点地区高血压、糖尿病患者规范化诊疗和管理率达到30%以上。

二甲双胍始终是2型糖尿病的基石类药物。新版指南中强调了心肾合并症患者的药物治疗方案,优先推荐联用GLP-1RA和SGLT2i。对于无上述 合并症的2型糖尿病患者,仍旧沿用旧版指南的推荐方案,对二联治疗的药物推荐排名不分先后。

- 3.资本驱动市场容量扩增

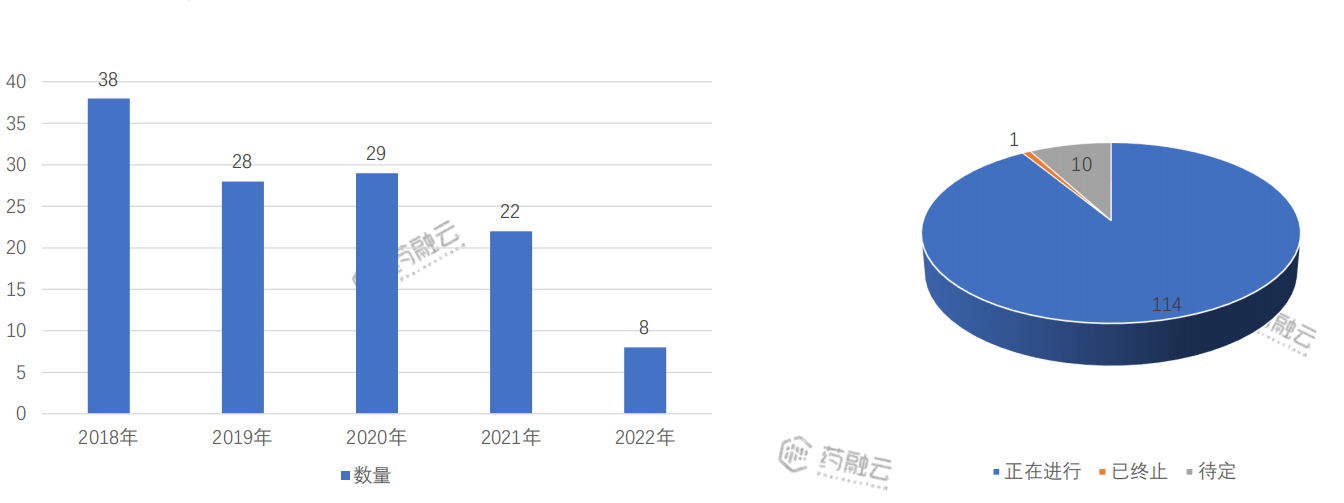

从2018年至2022年7月,全球共有125个糖尿病项目交易,其中114个项目正在进行。2022年共有8个项目,其中预计交易总金额最高的是礼来和Evotec10亿美元合作的项目。

数据来源:药融云全球医药交易数据库

二、糖尿病药物市场格局

- 1.用药规模

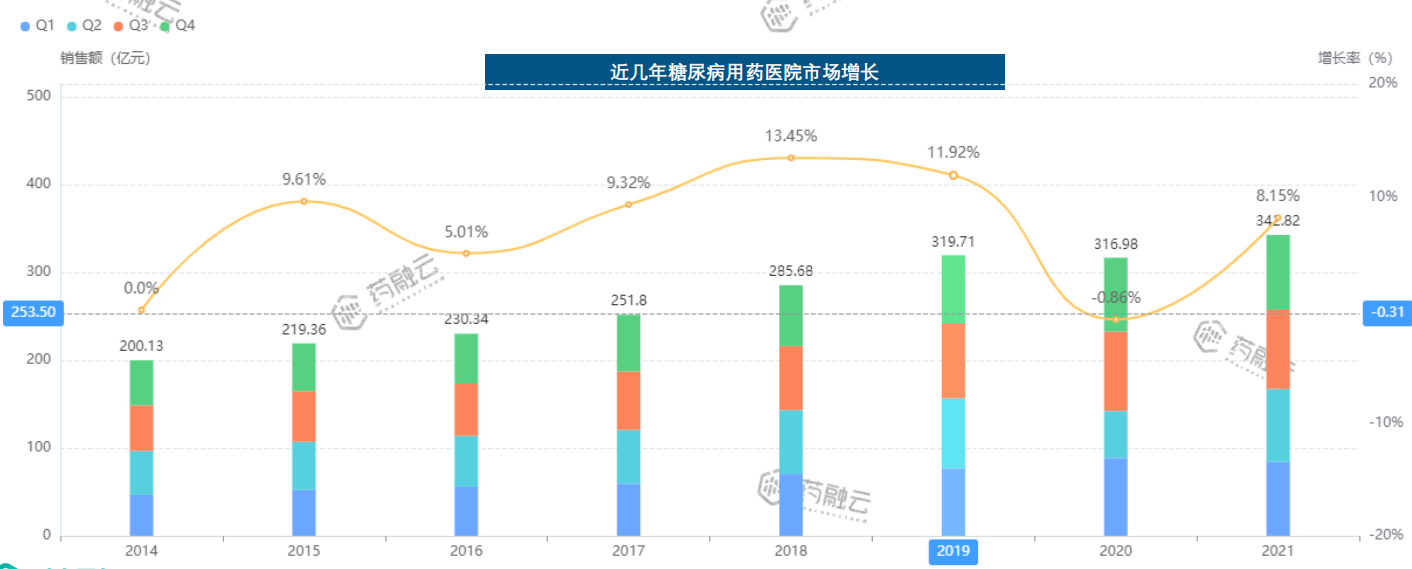

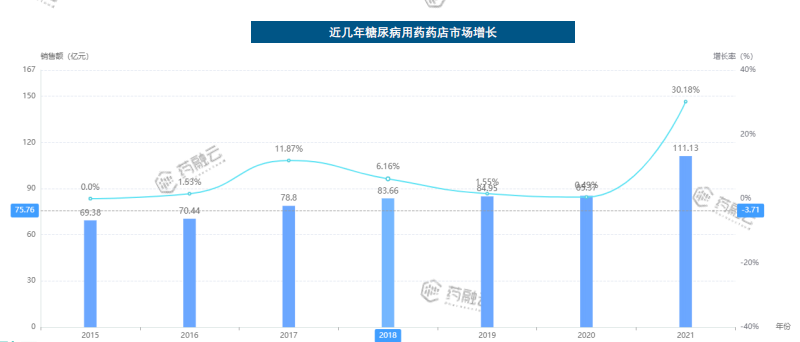

我国糖尿病市场目前还处于成长期,2021年我国糖尿病药物市场规模约为453.95亿元。其中,医院终端糖尿病化药市场规模为342.82亿元,近8年年复合增长率为6.96%。药零售市场规模为111.13亿元,近7年年复合增长率为9.55%。

数据来源:药融云医院、药店零售销售数据库

- 2.糖尿病药物竞争格局

糖尿病药物各产品不同终端情况分析

截图来源:药融云《掘金糖尿病用药市场》药物报告

- 医院市场

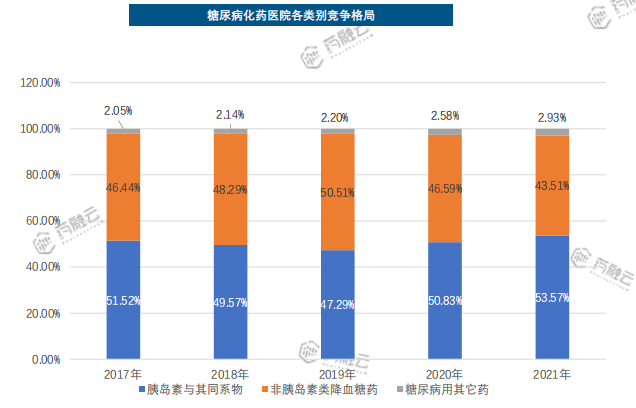

我国糖尿病化药医药市场主要分为胰岛素与其同系物、非胰岛素类降糖药,两者几乎占据了全部市场。2021年胰岛素与其同系物占比53.57%,领先非胰岛素类降糖药,且近几年市场占比逐年上升。

截图来源:药融云全国医院销售数据库

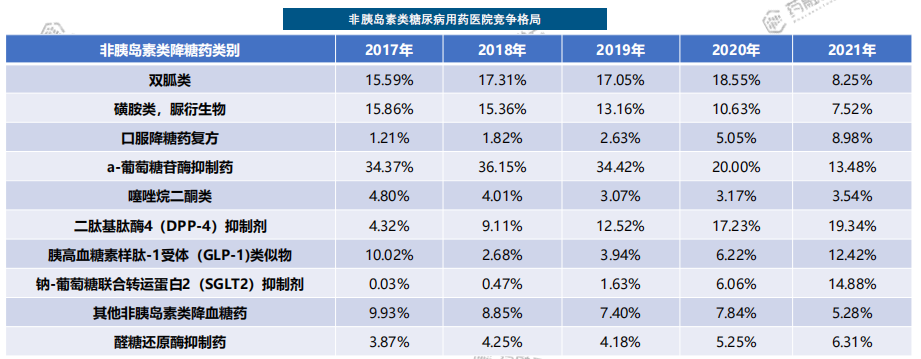

非胰岛素类的细分子类,DPP-4、SGLT-2和GLP-1占比分别为19.34%、14.88%和12.42%,占据了糖尿病药物市场的前三,其他传统口服药占比约为53.36%。

截图来源:药融云《掘金糖尿病用药市场》药物报告

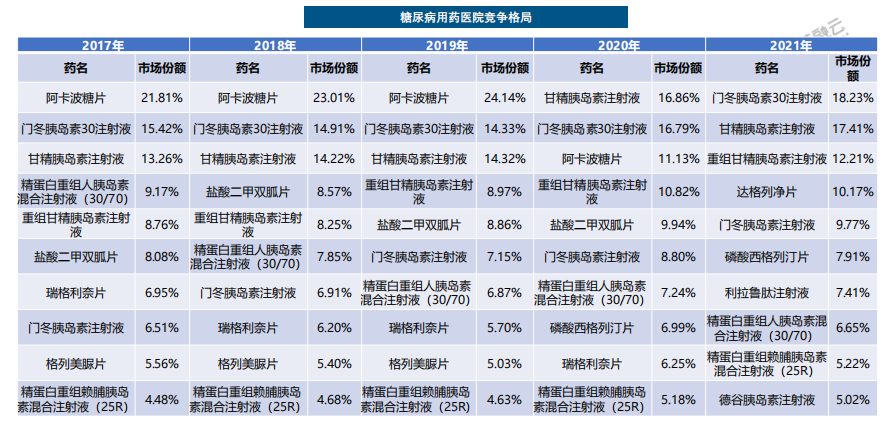

2021年,我国糖尿病药物医院市场主要由门冬胰岛素和甘精胰岛素占大头。其中,门冬胰岛素30注射液占比18.23%,2021年第一次登榜第一,甘精胰岛素注射液占比17.41%。其他还有重组甘精胰岛注射液、达格列净片、门冬胰岛素注射液、磷酸西格列汀片等。

2016-2021年我国糖尿病药物的主要品种

截图来源:药融云《掘金糖尿病用药市场》药物报告

- 药店零售市场

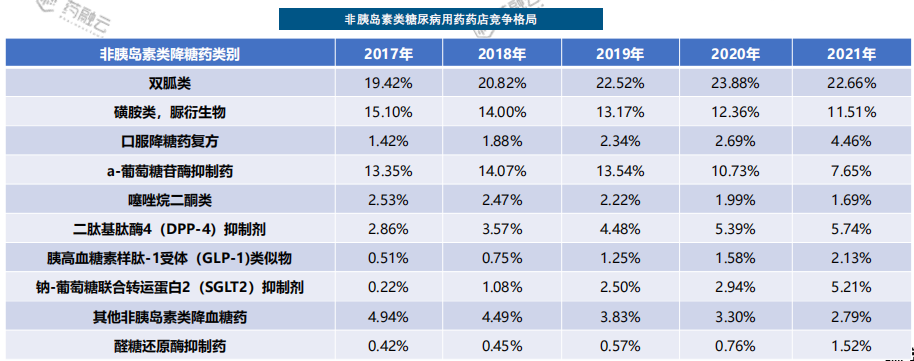

与医院市场不同,在我国药店零售市场,双胍类和磺胺类占比最大,分别是22.66%和11.51%。DPP-4、GLP-1和SGLT-2占比不大,但是呈现增长态势。

截图来源:药融云《掘金糖尿病用药市场》药物报告

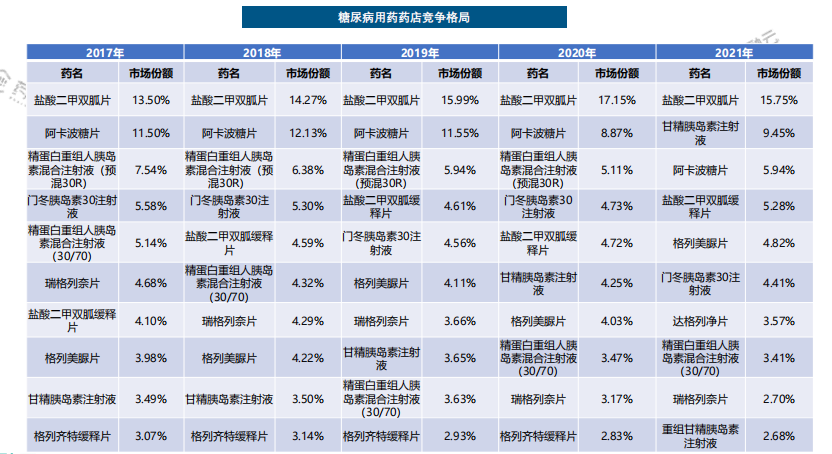

在糖尿病药物主要品种上,零售药店主要由盐酸二甲双胍片和甘精胰岛素占大头。其中,盐酸二甲双胍片占比15.75%,排名第一,且近几年一直居于榜首。甘精胰岛素注射液占比9.45%,排名第二。

截图来源:药融云《掘金糖尿病用药市场》药物报告

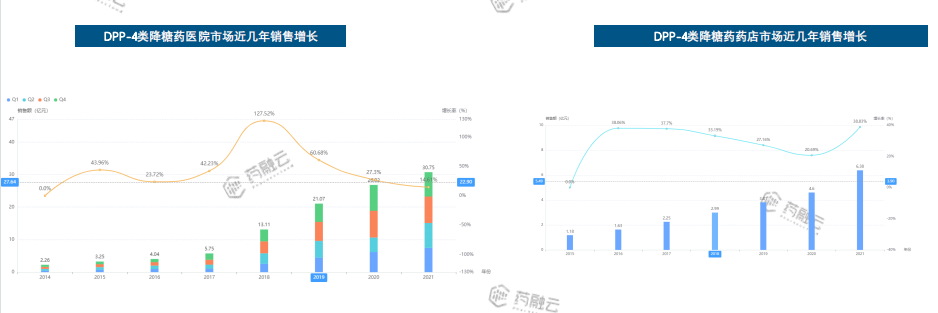

- 3.DDP-4类降糖药

DPP-4类降糖药医院销售在2018年达到增长的最高峰值,近几年仍保持较高幅度的增长。药店市场来看,也保持稳步增长态势。

数据来源:药融云医院、药店零售销售数据库

目前在国内上市的DPP-4抑制剂为西格列汀、沙格列汀、维格列汀、利格列汀和阿格列汀。从竞争格局上来看,西格列汀、维格列汀和沙格列汀作为上市最早的三款DPP-4抑制剂,在早期占据DPP-4类降糖药的主要市场,但随着后续品种陆续推出,头部三家的市占率逐步下降,但西格列汀始终领跑DPP-4类降糖药市场。

数据来源:药融云医院、药店零售销售数据库

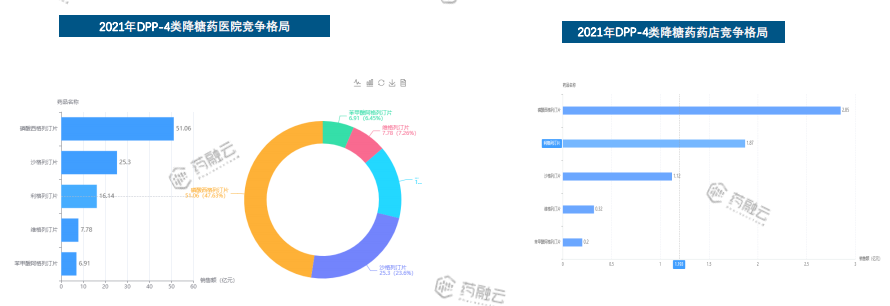

DPP-4抑制剂共有2个产品进入集采目录,分别是第三批集采的维格列汀和第5批集采的沙格列汀。其中,维格列汀共有6家企业中选,最高降幅和最低中选价均为齐鲁制药的维格列汀片。沙格列汀共有4家企业中选,最高降幅和最低中选价同样是齐鲁制药。

截图来源:药融云药品集中采购数据库

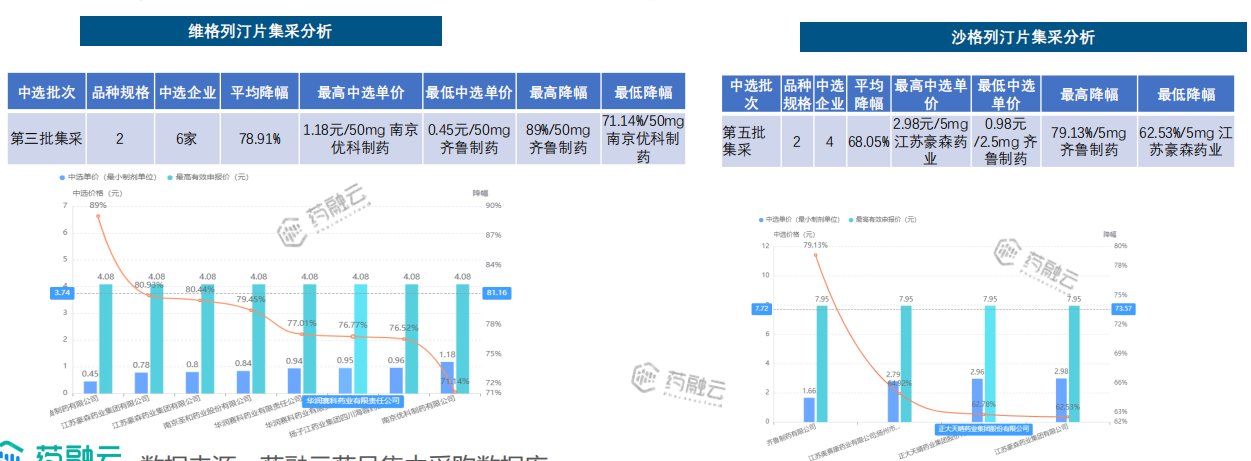

- 4.GLP-1类降糖药

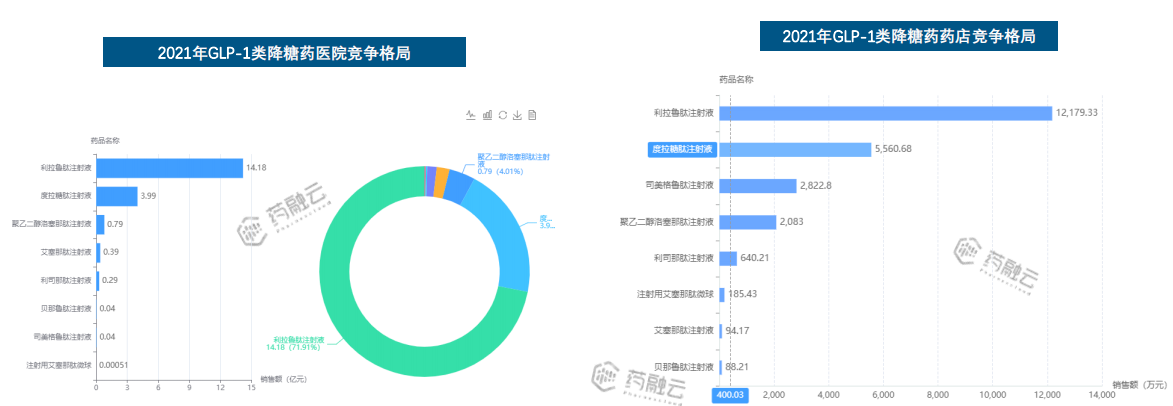

目前全球已上市的GLP-1类降糖药共9种, 包括4款每日注射产品(艾塞那肽、利拉鲁肽、利司那肽和贝那鲁肽),以及5款周注射制剂(艾塞那肽微球、阿必鲁肽、度拉糖肽、 索马鲁肽和聚乙二醇洛塞那肽)。2021年中国GLP-1类降糖药的市场规模为22.1亿元,约占总体降糖药市场的4.86%,对标全球仍有大量空白市场。

截图来源:药融云医院、药店零售销售数据库

医院市场,利拉鲁肽注射液遥遥领先于其他产品,2021年销售额达到14亿元。药店市场,同样是利拉鲁肽注射液排在榜首,但是销售额较小,仅是医院市场的1/10。

截图来源:药融云医院、药店零售销售数据库

三、糖尿病药物研发现状

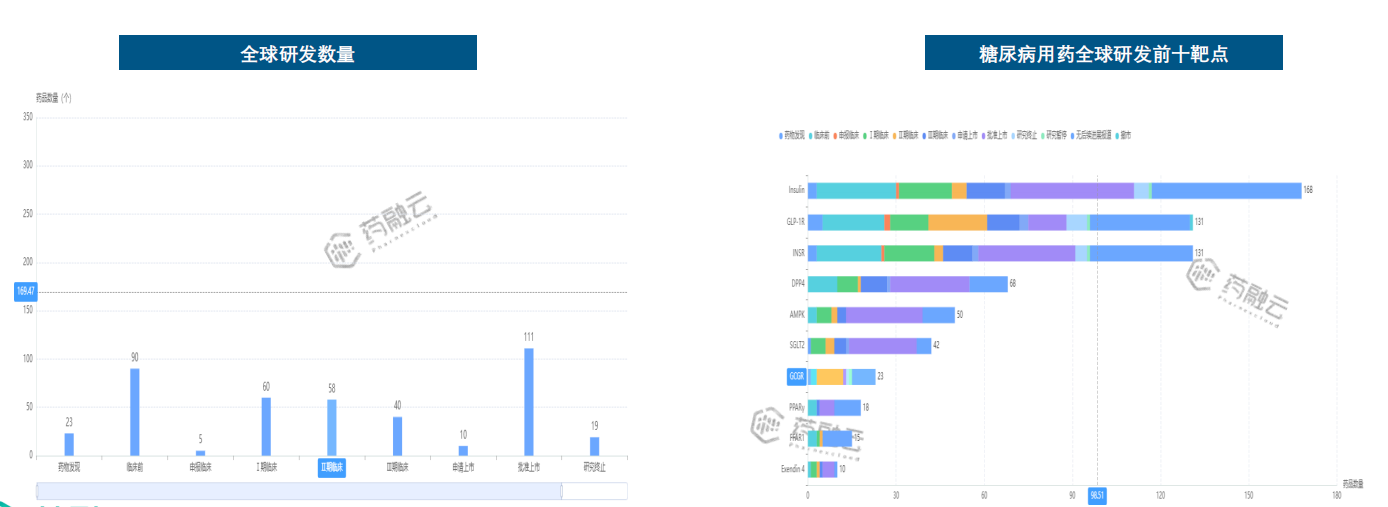

从2018年至2022年7月,全球共有416个糖尿病药物项目在研发,其中118个项目属于临床前。临床1期到临床3期的研发项目共有158个。Insulin(胰岛素)是研发最多的靶点,临床前的项目达到27个。中国共有69个糖尿病药物项目在研发,其中仅有4个项目属于临床前。临床1期到临床3期的研发项目共有38个。胰岛素依旧是研发最多的靶点,临床前的项目达到25个。

截图来源:药融云全球药物研发数据库

在全球糖尿病药物研发的前4靶点,前两位分别为胰岛素和海马胰岛素受体,GLP-1R是中国研发中排在第三的一个靶点,临床前加药物发现共有22个项目。

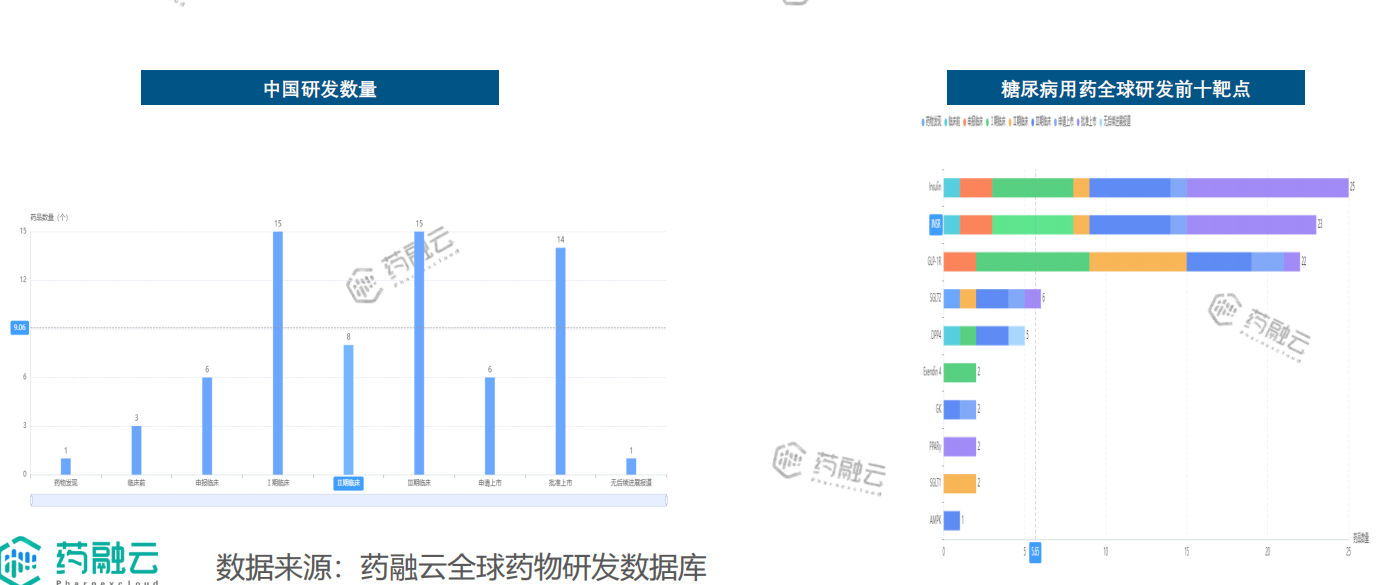

截至2022年7月9日,GLP-1共有168个产品来自进口,新药有111个,仿制项目有15个。111个新药中,有12个已申请上市,98个正在申请临床。在GLP-1新药中,利拉鲁肽是申报最多的产品。

截图来源:药融云中国药品审评数据库

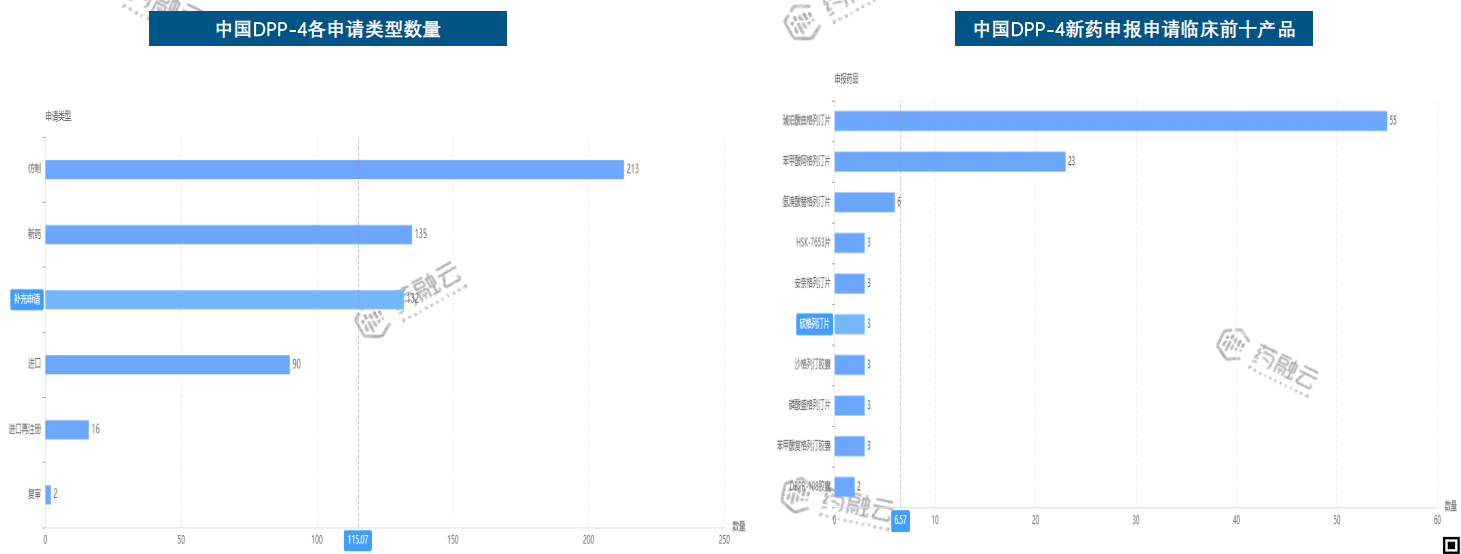

DPP-4抑制剂共有90个产品来自进口,新药有135个,仿制项目有213个。135个新药中,有5个已申请上市,129个正在申请临床。在DPP-4新抑制剂药中,曲格列汀是申报最多的产品。

截图来源:药融云中国药品审评数据库

四、总结:糖尿病药物市场三大趋势

未来糖尿病患者群体还将继续扩张,糖尿病药物市场也会同步高速增长。而在糖尿病研发领域,国内创新药数量并不多。经药融咨询团队总结预测,糖尿病药物市场有以下三个趋势:

- 趋势一:老品种通过复方制剂延长生命周期

在中国,按活性成分来看,二甲双胍复方制剂有11个,二甲双胍+格列苯脲是生产企业最多的二甲双胍复合制剂。医院销售额最大的二甲双胍复方是盐酸二甲双胍+盐酸吡格列酮。

截图来源:药融云《掘金糖尿病用药市场》药物报告

- 趋势二:从Fast-follow迈向First-in-class

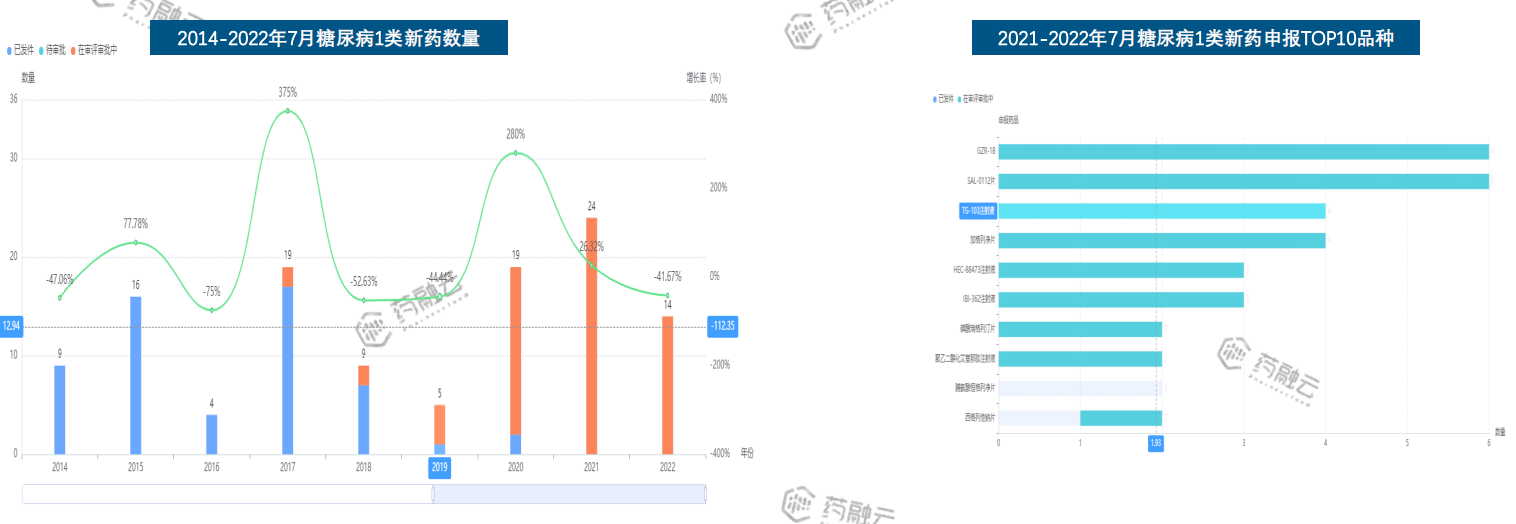

糖尿病新药1类承办数量共187个,其中化药138个,生物药49个 。187个1类糖尿病新药中,有147个项目在申请临床。2021年至今糖尿病1类新药申报最多的药品分别是甘李药业的GZR-18和信立泰的SAL-0112片。

截图来源:药融云中国药品审评数据库

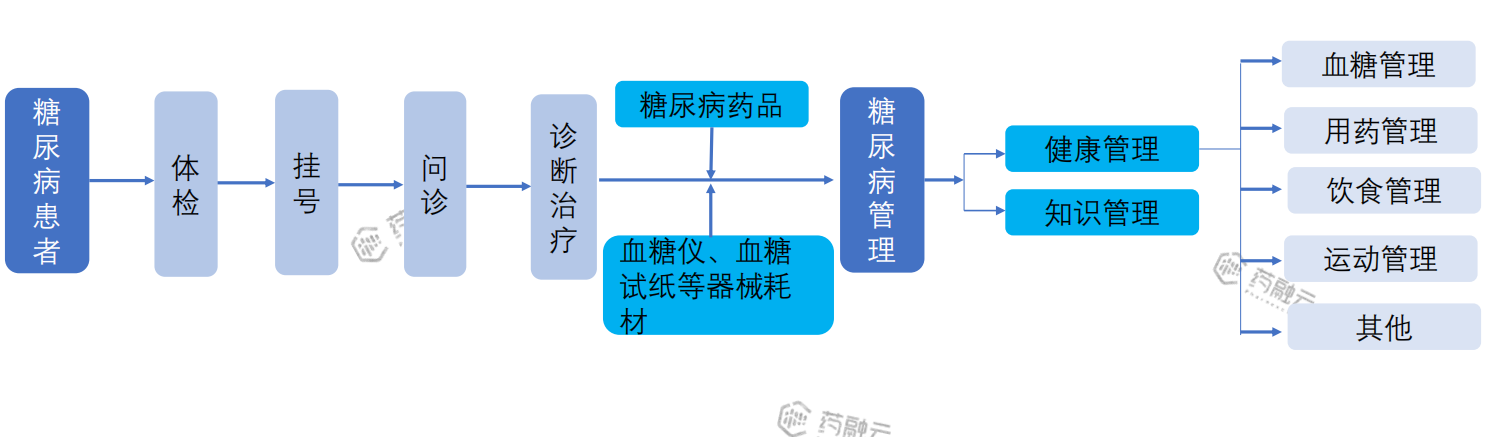

- 趋势三:糖尿病管理

糖尿病治疗上下联动管理、三位一体,形成一个标准的流程,使治疗更加精准。

截图来源:药融云《掘金糖尿病用药市场》药物报告

想要获取药融云《掘金糖尿病药物市场》药物报告完整内容吗?关注“药融云”公众号(gh_d20f87bd52d9),回复关键词“报告”即可领取。

<END>

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论