引言:

在当今医疗领域,高血压的治疗一直是临床关注的焦点。血管紧张素受体拮抗剂(ARB)作为五大类常用降压药之一,凭借其独特的作用机制和良好的耐受性,逐渐成为高血压治疗的重要选择。从氯沙坦到缬沙坦,再到替米沙坦等“沙坦”类药物,ARB类降压药在临床应用中不断拓展,并逐渐形成了庞大的市场格局。然而,随着集采政策的推进,ARB类降压药市场经历了巨大的变革,市场规模、企业竞争格局以及品种竞争格局均发生了显著变化。

本文基于摩熵咨询《血管紧张素受体拮抗剂市场专题研究报告》将深入探讨ARB类降压药的市场现状及其竞争格局,分析外资药企与本土药企的竞争态势,以及各品种药物的市场表现。

一、血管紧张素受体拮抗剂概述

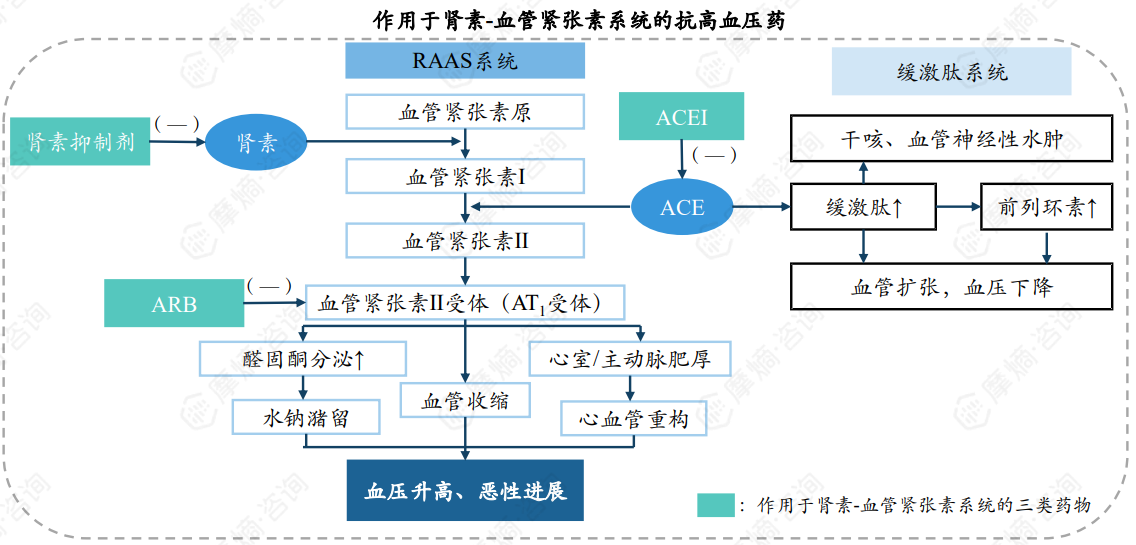

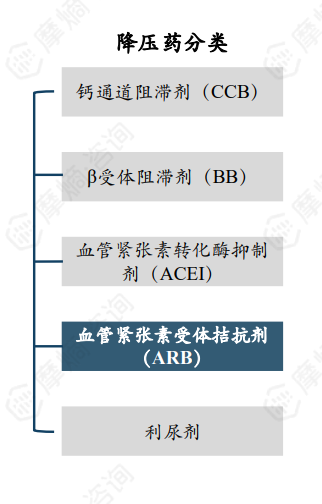

1. ARB类药物作用于肾素-血管紧张素系统,为临床五大类常用降压药之一

作用机制:与血管紧张素转化酶抑制剂(ACEI)相同,血管紧张素受体拮抗剂(ARB)也是一类作用于肾素-血管紧张素系统的抗高血压药,这类药物与血管紧张素Ⅱ受体AT1亚型具有高度亲和力,通过选择性阻断血管紧张素Ⅱ与AT1受体的结合,抑制血管收缩、醛固酮释放等,从而发挥降压作用。ARB类药物也是临床上常用的五大类降压药之一。

2. ARB类降压药

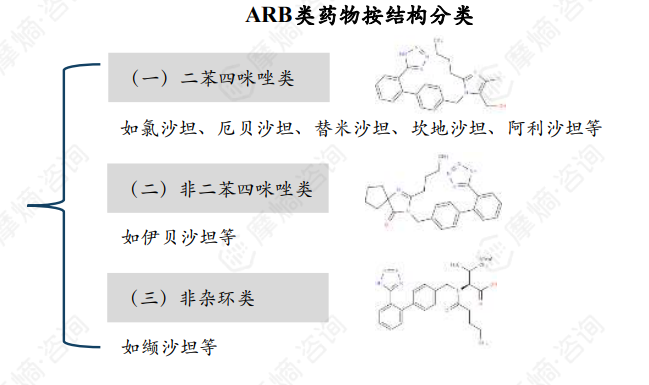

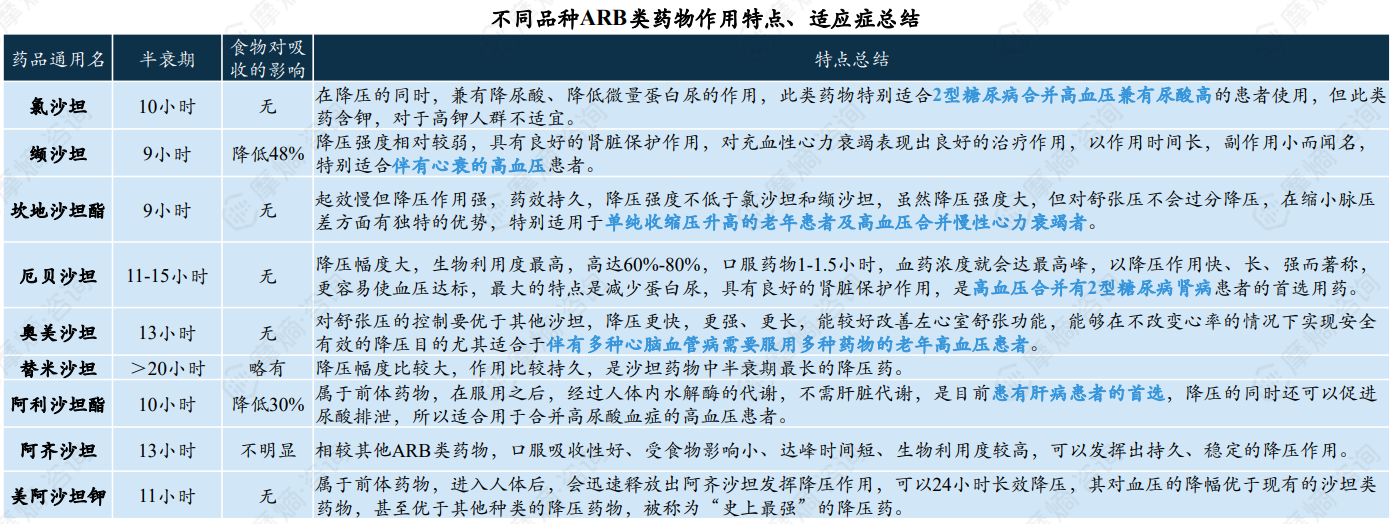

ARB类降压药为“沙坦”类药物,目前市面上常用于与利尿剂或CCB组成复方制剂,这已经逐渐成为治疗新趋势分类。ARB类降压药的代表药物有氯沙坦、厄贝沙坦、替米沙坦、缬沙坦等“沙坦”类药物。按结构主要分为二苯四咪唑类、非二苯四咪唑类、非杂环类,三类均含有苯并咪唑环,但由于每种药物对咪唑环的修饰不同,导致理化性质不同,所以不同ARB的半衰期及降压效果也有所不同。

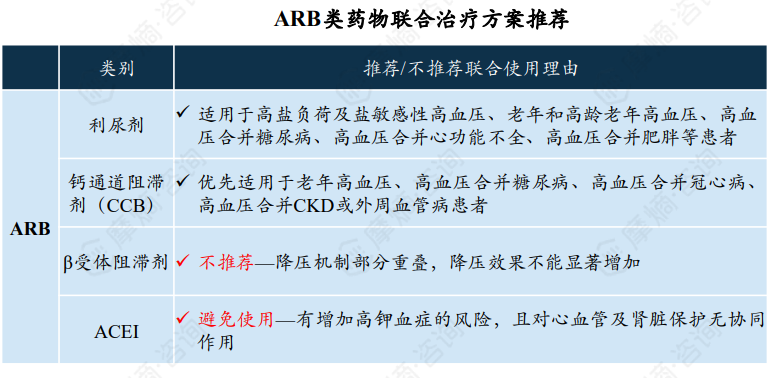

指南推荐:根据《中国高血压防治指南(2024年修订版)》,ARB类降压药是一线常用降压药,单药或联合使用都能实现良好的降压效果。联合用药方面,指南推荐ARB+利尿剂或ARB+钙通道阻滞剂作为优化联合方案,前者适用于高盐负荷及盐敏感性高血压等患者,后者适用于高血压合并CKD或外周血管病等患者。ARB与这两类降压药组成的单片复方制剂也逐渐成为我国高血压治疗的新趋势。

3. ARB类降压药的优势

与ACEI相比,ARB类降压药不会引起干咳,可实现高效和长效降压药物作用特点,且ARB类降压药作用专一,对AT1受体具有高度选择性,亲和力强,作用持久。与ACEI相比,患者对ARB的耐受性更好,也极少引起血管神经性水肿。这类药物也能实现高效和长效降压,其中替米沙坦具有长达24小时的半衰期,是沙坦类药物中半衰期最长的降压药。

二、血管紧张素受体拮抗剂市场概览

1. 受集采冲击,ARB类降压药市场规模从峰值184亿元缩减至87亿元

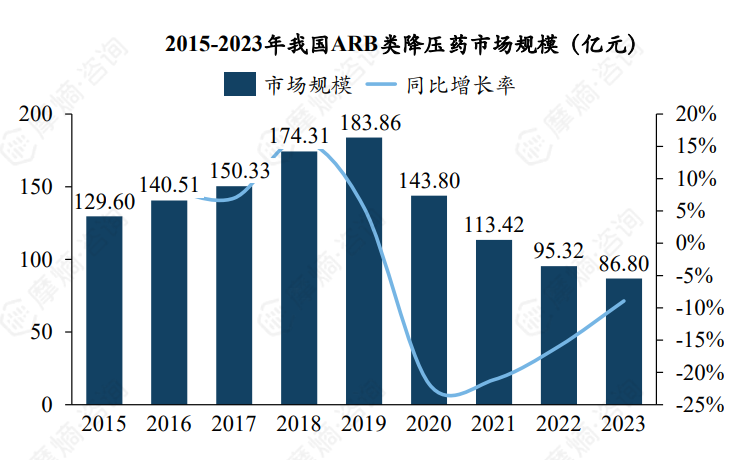

受集采政策冲击,ARB类降压药市场规模下滑明显。根据摩熵医药数据库统计显示,ARB类降压药市场规模在2015-2023年间经历了显著变化,2015-2019年期间逐渐增长,年复合增长率为9.14%,达到峰值183.86亿元后逐渐下降,2023年该市场规模仅约86.80亿元,集采后ARB药物市场呈现持续萎缩趋势。

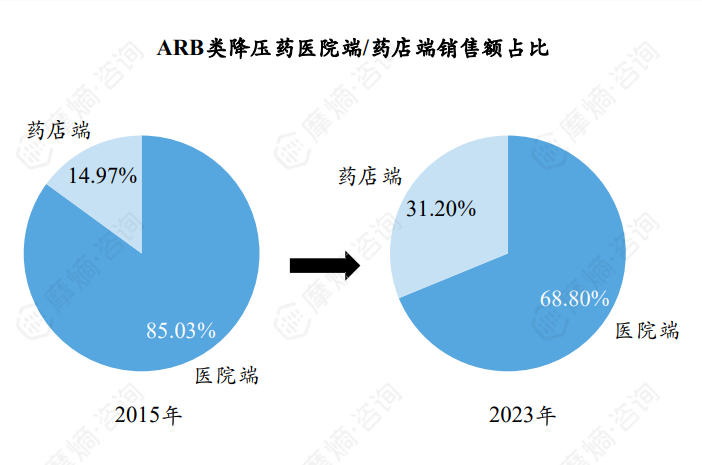

医院端/药店端占比方面,医院端销售额占比从2015年的85.03%下降至2023年的68.80%,与此同时,药店端销售额占比则从2015年的14.97%提升至2023年的31.20%,药店已逐渐成为ARB类降压药重要的销售渠道。

图片来源:摩熵咨询《血管紧张素受体拮抗剂市场专题研究报告》

2. ARB类药物为第二大类降压药,2023年市场份额为32.36%

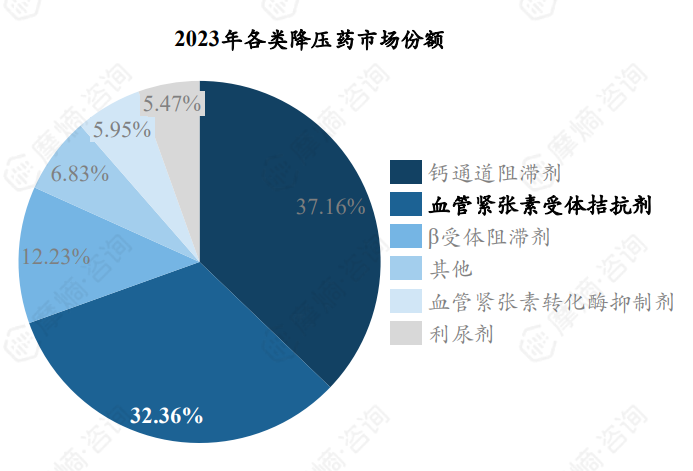

ARB类降压药是仅次于钙通道阻滞剂的第二大降压药,根据摩熵医药数据库统计显示,2023年钙通道阻滞剂市场份额为37.16%,而ARB类药物为32.36%,占据相当大的市场份额,ARB类降压药已获得医生和患者的认可和广泛使用。

2023年ARB类降压药中,药品品种数量总计18个,MAH/生产企业数量总计达104家,市场供给相对充足,同时市场竞争也相对激烈。

数据来源:摩熵医药销售数据库

三、血管紧张素受体拮抗剂企业竞争格局

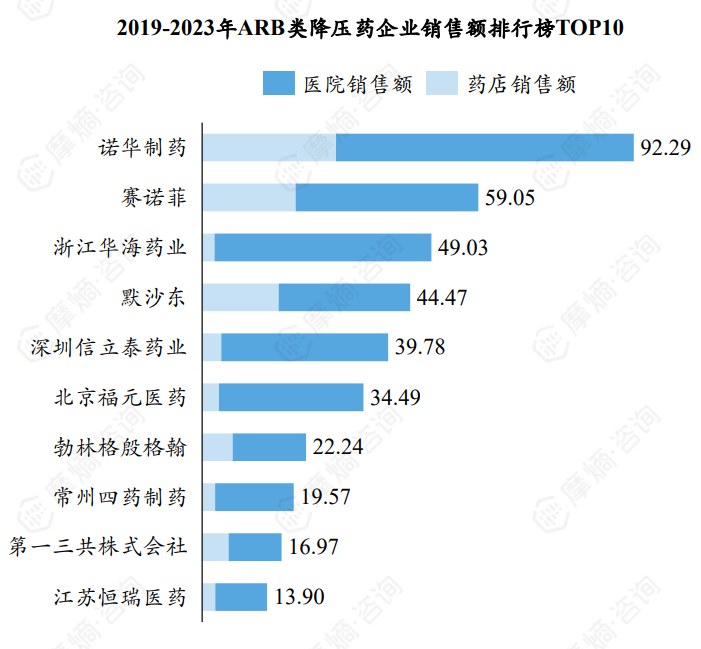

1. TOP10企业中外资占据五席,诺华制药位居榜首,近五年销售额超90亿元

TOP10企业中,外资和内资药企各自占据五席,外资药企包括诺华制药、赛诺菲、默沙东等,本土药企包括浙江华海药业、信立泰以及福元医药等。整体来看,TOP10药企医院端销售远大于药店端销售。

根据摩熵医药数据库统计显示,排名第一的企业为诺华制药,为缬沙坦原研药企,近五年累计销售额约92.29亿元,其中医院端约63.65亿元,药店端28.64亿元。

销售额最大的本土药企为浙江华海药业,近五年累计销售额约49.03亿元,其中医院端46.38亿元,药店端2.65亿元。

图片来源:摩熵咨询《血管紧张素受体拮抗剂市场专题研究报告》

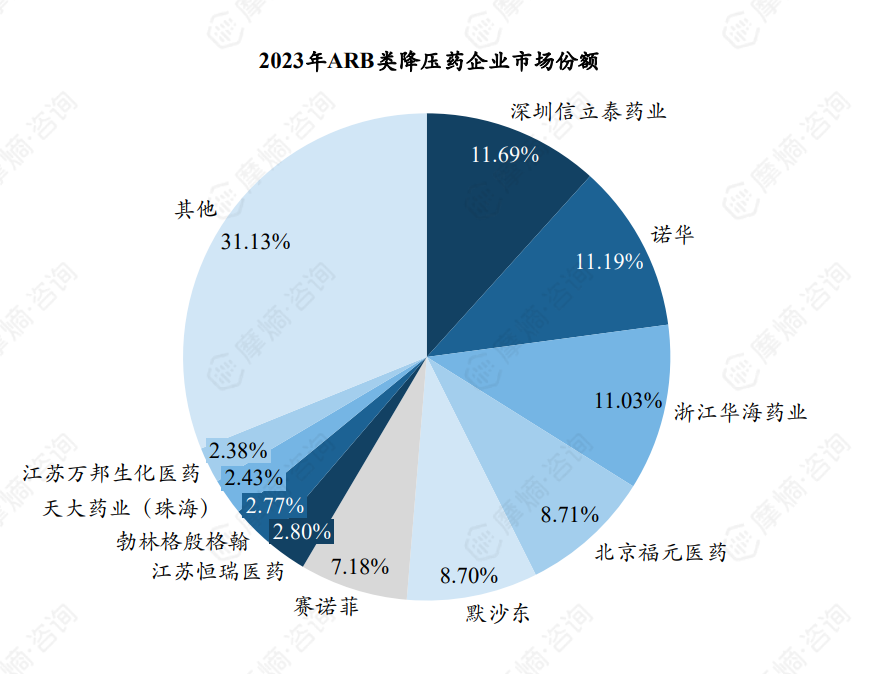

2. 2023年信立泰市场份额最大,诺华、浙江华海药业紧随其后

2023年ARB类降压药市场呈现垄断竞争结构。根据摩熵医药数据库统计显示,市场份额超过10%的企业有三家,依次为信立泰、诺华、华海药业,市场份额分别为11.69%、11.19%、11.03%,合计市场份额约33.91%。

信立泰为国内心血管领域的龙头企业,旗下ARB降压药产品包括阿利沙坦酯片、奥美沙坦酯片、阿利沙坦酯氨氯地平片,其中阿利沙坦酯片为我国首个1.1类抗高血压新药,于2012年获批上市。

诺华制药为缬沙坦原研药企,在全球抗高血压药物市场也占据较高市场份额,国内上市ARB产品主要包括缬沙坦胶囊、缬沙坦氨氯地平片等。

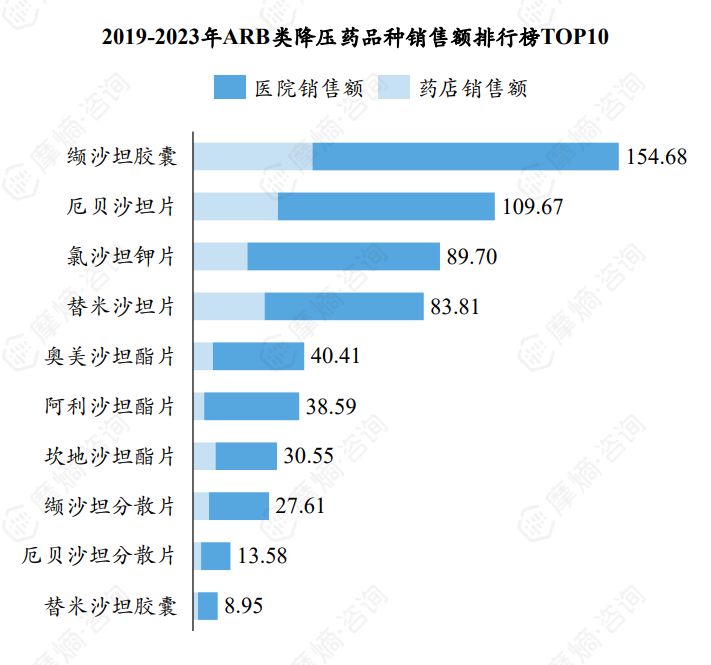

四、血管紧张素受体拮抗剂品种竞争格局

缬沙坦胶囊近五年累计销售额超150亿元,厄贝沙坦片位居第二。根据摩熵医药数据库统计显示,近年销售额排名第一的产品为缬沙坦胶囊,五年累计销售额约154.68亿元,其中医院端111.27亿元,药店端43.41亿元。该品种适用于各种轻至中度高血压,尤其适用于对ACEI不耐受的患者,截至2024年10月已成为国内市场最畅销的单方ARB降压药。

浙公网安备33011002015279

浙公网安备33011002015279 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论