创新研发的热潮下,医药行业的竞争日趋激烈,制药产业链中的分工逐渐专业化、精细化、定制化。CDMO凭借着自身的技术优势及生产能力协助制药企业实现从概念到产品、从工艺开发到规模化生产,委托CDMO企业已成为创新研发生产的一种重要路径。初创药企亦或是大型制药企业均能在CDMO所提供的优质服务中获益,CDMO也跟随着医药市场日新月异的变化,不断优化自身技术平台、拓展业务范围、延伸产业链,以满足不同类型客户的实际需求。弗若斯特沙利文(Frost&Sullivan,简称“沙利文”)于2022年9月28日正式发布《CDMO市场发展现状与未来趋势研究报告》(以下简称“《报告》”),对我国CDMO行业进行深入分析,从行业概况、资本热度及竞争格局等多方面挖掘CDMO的行业价值,探究行业发展背后的驱动力,追踪生产工艺技术的迭代脉络。本报告关注CDMO行业整体运行态势的同时,聚焦各个CDMO细分领域的发展现状。

PART 01

CDMO行业概览

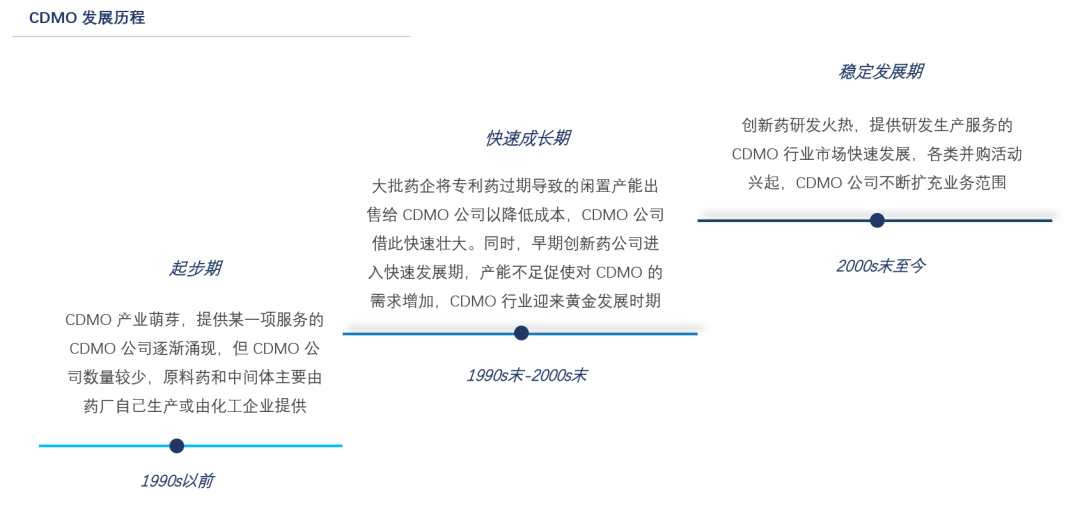

CDMO简介—— 多因素催生 CDMO产业,行业已进入稳定发展阶段

CDMO由CMO演变、迭代升级而来,随着制药企业之间的竞争日愈剧烈,传统CMO企业进行的简单代工生产无法满足药企降本增效等需求,在此基础上,能够利用自身生产设备及技术优势帮助制药企业优化生产工艺、进行定制规模化生产的CDMO企业随之出现。CDMO行业自萌芽起始阶段不断发展,目前已进入稳定发展期。

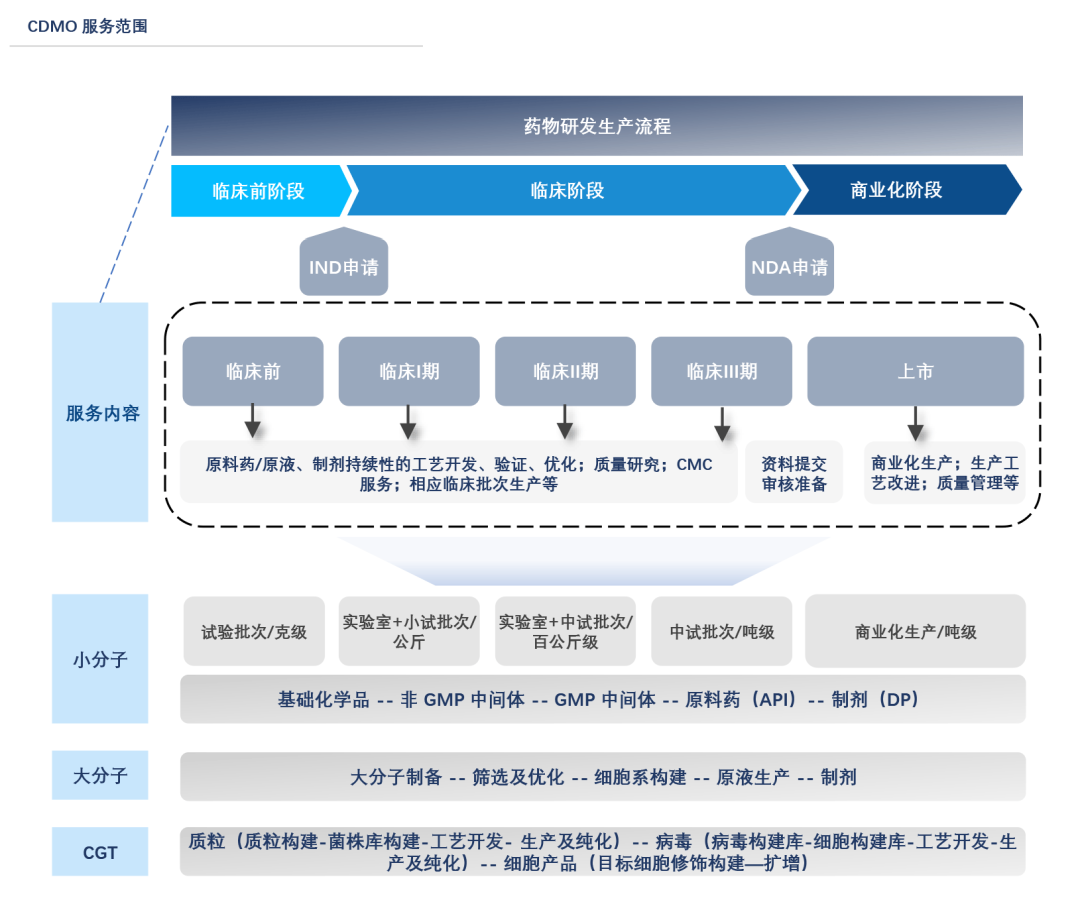

CDMO服务范围——CDMO为医药企业提供多维度的药物研发及生产工作,服务领域持续向产业上下游延伸

CDMO提供具有技术附加值的研发服务和产能支持,贯穿研发的各个阶段。CDMO企业为制药企业搭建的服务范围包括临床前期和临床阶段的CMC服务、原料药、中间体、制剂的工艺开发生产和包装服务等。在药物研发阶段,CDMO可提升药物研发效率、降低研发成本;在药物商业化阶段,CDMO可通过不断的工艺优化降低企业生产成本、提高生产效率,同时保障产品质量和供应的稳定性。

CDMO细分领域—— 由于各类型药物研发生产的差异,CDMO行业逐渐细分为小分子、大分子与CGT CDMO

根据药品类型,目前CDMO细分领域可主要分为小分子CDMO、大分子CDMO(包括多肽/抗体/蛋白/疫苗等)及细胞基因疗法(CGT)CDMO三大类。小分子药物结构简单、化学合成步骤的可拆解性强,且多数化合物具有高稳定性、转运方便的特点,因而小分子CDMO产品具备标准化流程,遵循“基础化学品 — Non-GMP中间体— GMP中间体— 原料药 — 制剂”的产品制备路径,生产路径易于产业化;而相比于小分子化学药物,大分子生物药结构更为复杂、其开发成本及生产/仿制难度更高,大分子CDMO龙头企业以技术与产能等优势占取较高市场份额;细胞与基因疗法生产工艺复杂、技术壁垒高,目前尚处于早期发展阶段,但其全球在研管线迅速增长,依托于CGT产业动向的CDMO行业也得到快速发展。

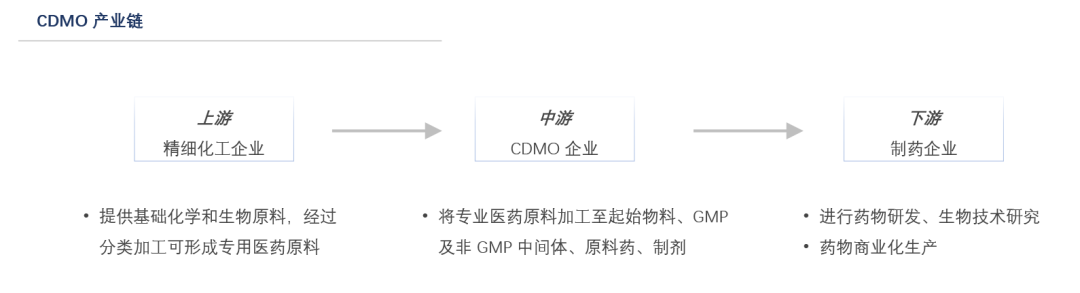

CDMO产业链及服务优势—— CDMO是药物研发产业链的核心参与者,与CDMO合作可提升医药企业的核心竞争力

CDMO行业的上游为负责提供基础化学原料的精细化工企业,通过分类加工可制备专用医药原料。原料药的制备是药物研究和开发的基础,其主要目的是为药物研发过程中药理毒理、制剂、临床等研究提供合格的原料药,为质量研究提供信息,保证生产工艺的稳定可行。CDMO企业对原料进行质量验证,并将专业医药原料加工至起始物料、中间体、原料药、制剂提供给下游的制药企业、生物科技公司、学术性的研发机构等。

《报告》阐述了CDMO行业作为医药研发生产的重要参与者,将从以下四个方面赋能制药企业:协助研发生产、降低企业成本、提升服务效率以及促进技术迭代。

PART 02

CDMO 行业市场规模与发展趋势

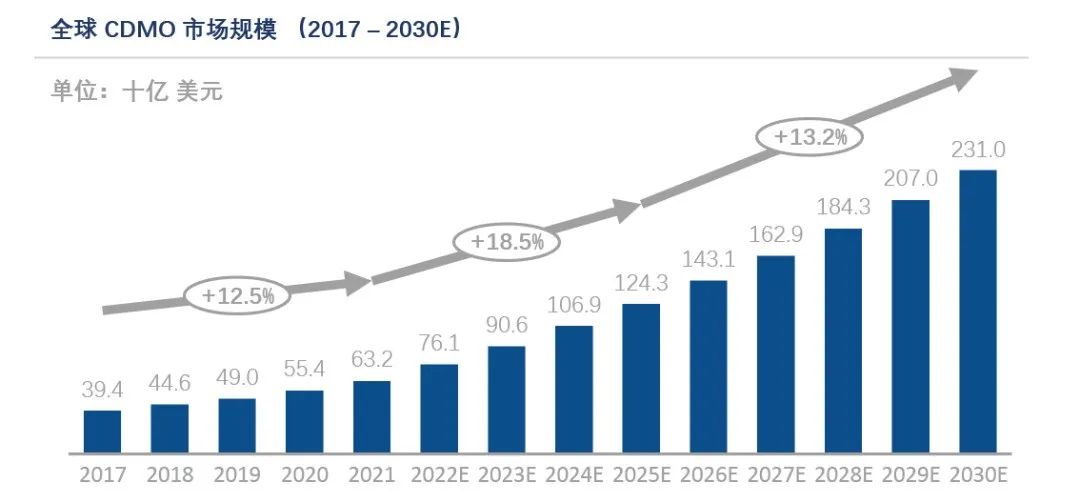

全球和中国CDMO行业市场规模分析—— 中国 CDMO整体市场规模将以超过全球的增速扩容,在全球市场占比不断上升

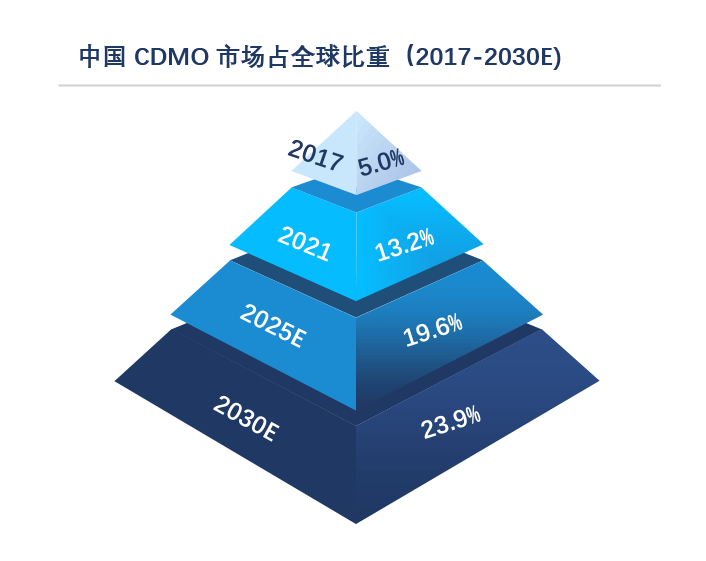

《报告》对全球以及中国CDMO市场规模进行了估计,从全球视角来看,CDMO行业处于持续放量发展的趋势,保持较高的市场景气度,2017年至2021年,全球CDMO市场规模从394亿美元增长至632亿美元,复合年增长率为12.5%,预计2025年将达到1,243亿美元,2030年将达到2,310亿美元。

CDMO在药物创新产业链中起到重要角色,伴随着我国创新药物研发的业态的快速发展,CDMO行业的发展势头强劲,近年来迎来了快速增长,2017年至2021年,中国CDMO市场规模从132亿元增长至473亿元,复合年增长率为37.7%。预计2025年将达到1,571亿元,2030年将达到3,559亿元。我国CDMO行业显现出高于全球水平的快速增长,中国CDMO市场占比全球市场比重逐年增长。2017年中国CDMO市场仅占全球CDMO市场总规模的5.0%,到2021年已扩大至13.2%,预计于2025年之后将占据全球市场的五分之一。

中国CDMO市场驱动力分析

《报告》将从医药研发投入、行业政策红利、人才与成本优势和技术平台创新这四个核心角度切入CDMO行业发展背后的驱动因素。

- 医药研发投入:近年来我国医药研发投入规模呈现稳步的增长趋势,已从 2017 年的 143 亿美元增至 290 亿美元。不断增加的研发支出为创新药研发提供更为活跃和充裕的资金资源,受益于整体医药市场的景气和创新药的研发热度,未来CDMO市场将实现进一步扩容。

- 行业政策红利:一系列医药行业政策的颁布以及制度的实行,为CDMO的行业发展创造机遇。药品上市许可持有人制度(MAH制度)、新药审评审批制度改革、 带量采购和医保谈判等政策的实施,为我国 CDMO 行业的发展创造了有利环境。

- 人才与成本优势:CDMO 为技术密集型行业,药物开发和生产工艺优化等需要大量专业技术人才。我国 CDMO 行业兼具数量可观的人力资源以及显著的成本优势,可满足药企选择生产外包服务时对于成本控制的需求,一定程度上保障了我国 CDMO 行业的成长空间。

- 技术平台创新:CDMO 行业承接了制药企业的工艺开发和生产职能,与以单一产能输出为主的 CMO 企业相比,CDMO 企业更为注重研发过程中生产工艺的创新能力。行业的参与者也不断通过革新技术平台和研发能力从而实现产业升级,提供更为多元化的服务。

中国CDMO市场发展趋势分析

基于市场现状和整体动向,《报告》从三个重要的维度对CDMO行业未来发展趋势进行前景展望:

- 通过横向整合,拓展产能,积累客户资源,加快全球化扩张的步伐

- 多路径延伸业务范围,布局完整的产业服务链,构筑一站式的服务平台

- 商业和服务模式不断创新,打造特色化、差异化优势。

PART 03

CDMO行业细分领域

细分领域—— 小分子化药CDMO

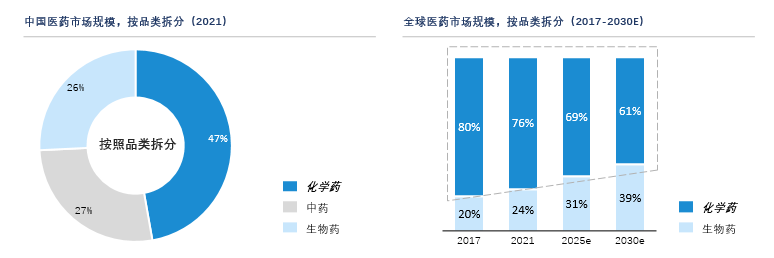

现代药物研发是从化学药开始,化学药物技术趋于成熟,其在科研成果转化进程上进展较快。尽管近年来生物药、细胞基因疗法等新兴领域发展迅速,化学药仍为主流药物形式。

随着对疾病机制研究的深入,药物研发逐渐进入针对靶点研发的精准治疗时代,相应的新药性质发生了较为明显的变化:药物具有更准确、更有选择性的靶向作用,高活药物成分增多;药物分子量明显变大且结构更为复杂;药物的水溶性和渗透性变低。化学新药的一系列性质的变化也需要对应的新兴的合成与制剂技术同步跟进。此外,新分子实体药物的探索发现难度增大带来了更高的新药研发投入成本,风险因素增多,市场竞争趋于激烈,药物研发由此进入了药物制剂创新时代,新型高端复杂制剂的研究与生产也为化学制药工艺带来了新的挑战,小分子CDMO行业也伴随着这些新药分子随之建设了一系列先进的工艺技术平台,扩充其从实验室到实验室的一系列服务能力。《报告》后续总结了小分子化药CDMO的服务范围及其主要服务优势,通过例举CDMO企业在研发生产流程中所能提供的一系列技术与设备,进一步体现小分子化药CDMO的综合服务能力。此外,《报告》中附有近年来全球及中国小分子化药CDMO市场规模的发展情况,以及对未来成长空间趋势的预测。

细分领域—— 多肽药物CDMO

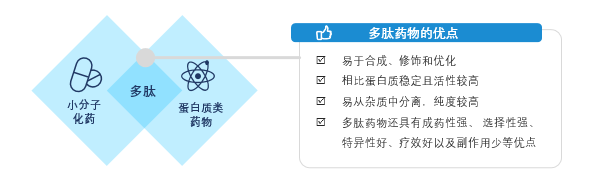

多肽药物相比于小分子化药及蛋白质类药物的优势在其发展过程中被逐渐发掘,在质量控制水平方面接近小分子化药,活性上接近于蛋白质药物,兼具二者优点,由于多肽药物具有较高的活性及选择性,其在治疗复杂疾病方面优势明显。

由于生物活性和独特的优势,多肽制药工艺的研究已经成为当前多肽研究的热点,其合成和分离纯化技术在不断迭代的过程中,但大规模生产仍存在较高壁垒。《报告》从合成与分离纯化这两段流程分别详细阐述了多肽药物在大规模商业生产时所面临的技术壁垒,总结了多肽药物CDMO作为第三方服务商所能提供的服务范围及其主要服务优势,此外,《报告》分析并预测了多肽CDMO的市场规模情况。

细分领域—— CGT CDMO

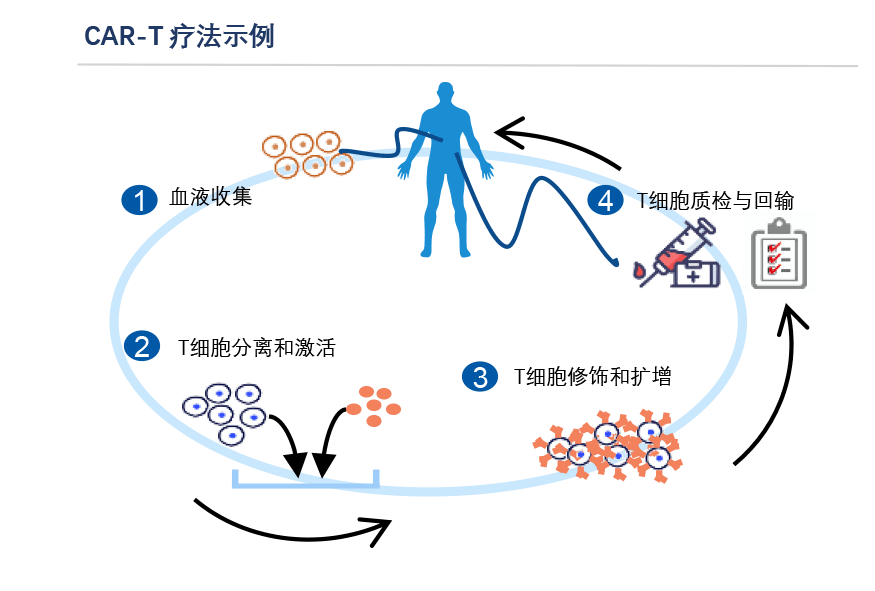

细胞基因治疗(CGT)凭借显著的治疗优势已成为新一代突破性的精准治疗手段,相关临床转化和商业化正在加速进行。截至目前,美国FDA共获批25款CGT制品,其中含病毒载体修饰的产品达到10余款,上市产品数量的增长将迅速打开CGT市场规模,加快CGT疗法从研发迈向商业化生产的步伐。同时,作为热点研发领域,在研管线的快速扩增催生出巨大的研发生产需求,随着监管体系日益清晰、研发投入逐渐增加以及创新产业整体蓬勃发展,未来我国将会有更多CGT产品进入临床研发阶段。

CGT制品的商业化发展需要做到规模化生产以及可持续供应,以目前商业化进程最为迅速的CAR-T细胞产品的生产流程为例,《报告》深入分析限制其可行性的主要原因:

- 生产流程和工艺复杂,产能不足的困境亟待解决

- 药物研发生产成本高昂,研发企业降本意愿强烈

CGT产品的生产流程涉及三个相互较为独立的工艺板块:质粒工艺、病毒载体工艺和细胞工艺,《报告》总结了各个生产环节中的关键性难点与技术突破点,追踪当下CGT领域未来的工艺发展方向。对于新兴疗法CGT药物的研发与生产,CDMO服务所提供的服务优势彰显了其必要性,《报告》梳理了CGT CDMO的服务内容以及其核心优势,并对CGT CDMO的市场规模进行了分析与预测。

细分领域—— 抗体/蛋白/非核酸疫苗 CDMO

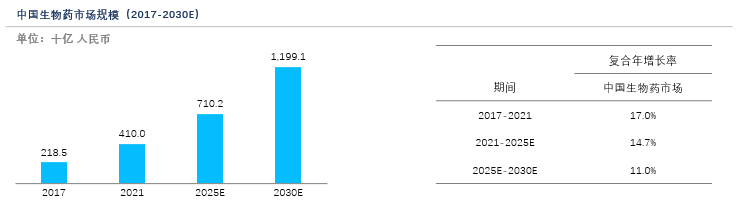

凭借生物药卓越的疗效,在生物科技的高速发展以及研发投入增加等因素下,以抗体为代表的一系列生物制品近些年来已经逐渐成为全球医药产业的发展重心,生物制品市场规模稳定上升。

其中,抗体类药物进入蓬勃发展阶段,市场规模快速扩大,2017年至2021年由118亿元增长至585亿元,年复合增长率达到49.2%。细分赛道抗体偶联药物(ADC)是近年来抗癌药物研发的大热领域,市场规模也实现了跃进式的增长。《报告》总结了生物大分子药物CDMO的服务内容以及核心优势,后续对近年来以及未来行业市场规模进行了分析和预测。

PART 04

CDMO行业资本市场表现

CDMO企业的竞争力主要集中在研发能力、新兴技术开发及应用、质量体系、原材料供应、成本优化和生产能力等多个方面,为了进一步完善自身的行业竞争力,为客户提供更优质的解决方案,CDMO企业不断通过内生发展以及外延并购并举的战略模式进而扩充产能、扩展业务范围、延伸服务链。《报告》内汇总了近年来行业内多家CDMO公司的融资情况、重点并购事件和服务案例。

- 融资情况:国内 CDMO 行业接连发生多起大额融资事件,资本的注入助力 CDMO 行业快速发展,从细分领域来看,生物药研发领域火热,为CDMO行业带来巨大机遇,资本市场对生物药 CDMO 与 CGT CDMO 企业热度较高。

- 并购事件:国内大型药企收购 CDMO 企业以延伸行业产业链,优化战略布局,谋求业务转型;不断通过并购活动扩大产能、进一步完善技术能力。

- 订单交易事件:CDMO 行业持续赋能制药企业,提供一系列定制化的研发与生产服务;在新冠疫情影响下,CDMO 企业承接了大量的新冠疫苗及治疗药物的订单。

PART 05

国内部分CDMO公司介绍

药明康德:药明康德于2000年在无锡成立,从化合物发现业务起家,通过业务延伸、外延并购等方式,将业务延伸至临床前CRO、临床CRO、CDMO等领域,目前已成为提供从药物发现、开发到市场化的全方位一体化的实验室研发和生产服务的国际领先的技术平台公司。其业务覆盖领域主要包括化学业务、生物学业务、测试业务、细胞及基因疗法CTDMO业务、国内新药研发服务五大模块。

药明生物:药明生物是全球领先的开放式、一体化生物制药能力和技术赋能平台,以卓越且独特的CRDMO模式提供全方位的端到端服务,帮助合作伙伴发现、开发及生产生物药,实现从概念到商业化生产的全过程,加速全球生物药研发进程,降低研发成本。

康龙化成:康龙化成于2004年成立,是一家业内领先的医药研发及生产外包综合服务商。公司以药物发现阶段的实验化学业务为起点,持续构建深度融合的“全流程、一体化、国际化”的药物研发服务平台。按主营业务类型划分,康龙化成设立了四大服务板块:实验室服务、CMC(小分子CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务。业务范围遍及全球,为全球制药公司及新药研发机构提供全面的研发生产服务,加速药物创新。

东曜药业:东曜药业成立于2010年,公司专注于创新型肿瘤药物及疗法的开发及商业化,致力于成为全球药物开发客户的专业CDMO合作伙伴。东曜药业秉持“以品质助创新共成长”的服务理念,凭借丰富的实践经验和成熟的技术平台和质量体系,可根据不同合作伙伴的需求提供定制化的服务方案,通过完善的技术转移流程、高规格的GMP生产平台、完备的GMP质量体系、经验丰富的法规支持以及成熟稳定的技术团队,提供生物药特别是抗体偶联药物(ADC)从研发到商业化生产的一站式CDMO解决方案,赋能合作伙伴,促进产业高质量发展。

耀海生物:耀海生物成立于2010年,是一家专业从事微生物表达体系CDMO服务提供商,致力于打造CRO/CDMO/MAH开放式、全方位、一体化的产研服务平台。公司不断提高和完善研发、生产、质量管理与控制服务体系,构筑特色化的平台技术,并以全面的服务能力、丰富的项目经验及规模领先优势,为国内外制药公司提供从工艺开发到商业化生产的全生命周期CDMO服务,助推客户新药项目顺利推进,为生物医药产业发展持续赋能。

和元生物:和元生物成立于2013年,是一家聚焦基因治疗领域的生物科技公司,专注于为基因治疗的基础研究提供基因治疗载体研制、基因功能研究、药物靶点及药效研究等CRO服务,为基因药物的研发提供工艺开发及测试、IND-CMC药学研究、临床样品GMP生产等CDMO服务。

凯莱英:凯莱英医药集团是一家全球领先的CDMO公司,为全球新药提供高质量的研发、生产一站式服务。以加速新药上市,延长生命的质量为己任,依托持续技术创新,为国内外制药公司、生物技术公司提供药品全生命周期一站式CMC服务,加快新药开发及应用。

谱新生物:谱新生物聚焦于细胞治疗药物领域,自主研发了一系列细胞治疗相关技术平台系统,可以为客户提供一站式细胞治疗CDMO服务,助力更多项目更早更快地达到下一里程碑。目前公司提供的CDMO服务主要分为CAR-T细胞CDMO服务与CAR-NK细胞CDMO服务,产品涵盖了质粒、慢病毒与细胞。

博腾制药:博腾制药成立于2005年,是国内领先的CDMO企业,致力于为全球制药公司、新药研发机构等提供从临床早期研究直至药品上市全生命周期所需的医药中间体及原料药定制研发和定制生产服务的国家高新技术企业。

金斯瑞:金斯瑞蓬勃生物(GenProBio)是金斯瑞的生物医药合同研发生产组织(CDMO),拥有一站式生物药研发生产平台,主要致力于为抗体药物及基因和细胞治疗药物提供从靶点开发到商业化生产的端到端服务。

海普瑞:海普瑞于1998年成立于深圳,是拥有A+H双融资平台的领先跨国制药企业,主要业务覆盖肝素全产业链、生物大分子CDMO和创新药物的投资、开发及商业化。公司的三大板块业务相互协同,以临床未满足需求为驱动,致力于为全球患者提供高质量的安全有效药物和服务,护佑健康。海普瑞通过旗下两家全资子公司:赛湾生物和SPL的CDMO平台共同来经营快速增长的CDMO业务,以把握全球生物制药行业的增长机会,并支持公司创新管线品种药物的临床研发。

迈百瑞:迈百瑞成立于2013年,是一家生物药物研发和GMP生产一站式外包服务商,公司主要为用户提供单克隆抗体、重组蛋白、抗体药物偶联等一系列生物药物研发及生产外包服务,此外,提供抗体药物偶联(ADC)药物研发过程中细胞毒素合成、链接子生产到偶联的全过程解决方案。

维亚生物:维亚生物成立于2008年,凭借在基于结构的药物研发(SBDD)领域的技术优势,向全球合作伙伴提供领先的CRO药物研发服务,及贯穿药品生产流程的CDMO服务。维亚生物子公司——浙江朗华制药有限公司致力于提供专业的CDMO服务,从原料药到制剂,从临床前到商业化供应,覆盖药物全生命周期的高效、灵活、高质量的一站式解决方案。

更多详细内容敬请发送

“个人名片/公司名称+部门+联系方式”至邮箱

HCknowledgecenter@frostchina.com

获取完整报告

<END>

川公网安备51019002008863号

川公网安备51019002008863号 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论