口服抗栓药物作为心脑血管疾病防治的重要组成部分,在临床中广泛应用,尤其在抗血栓治疗方面发挥着关键作用。这类药物凭借其较低的价格和便捷的使用方式,成为了患者长期治疗的首选。然而,随着集采政策的推进和国产替代战略的不断深化,口服抗栓药物市场正发生着显著的变化。

本文基于摩熵咨询《口服抗栓药物——市场研究专题报告》的部分精华内容,深入分析了当前口服抗栓药物的市场动态,包括血小板聚集抑制剂和维生素K拮抗药,探讨了其在国内外市场中,尤其在集采政策及市场环境变化下的发展趋势与竞争格局,帮助读者全面了解这一领域的最新情况。

一、口服抗栓药物概述

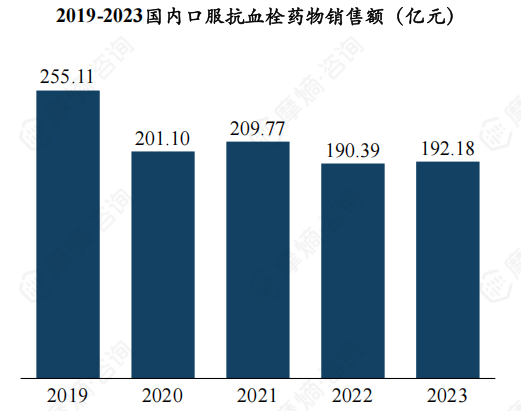

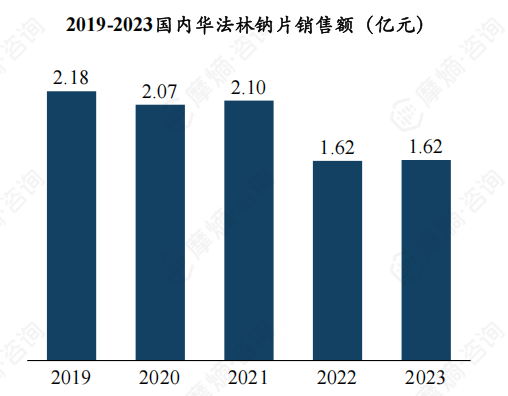

抗栓药物根据给药途径可分为口服药物与肠外药物,其中,口服药物价格相对便宜,且使用方便,适合长期抗凝治疗。根据摩熵医药数据库的销售数据统计,口服抗血栓药物在2019年销售额达到了255.11亿元,随着集采的推进销售额有所下降,但也有着近200亿的销售额。

数据来源:摩熵医药销售数据库

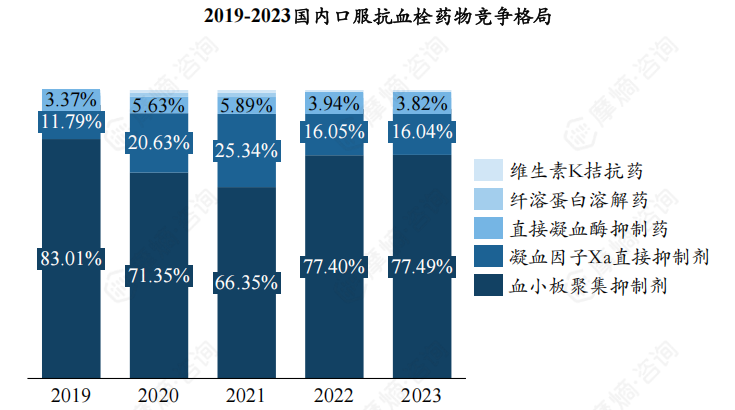

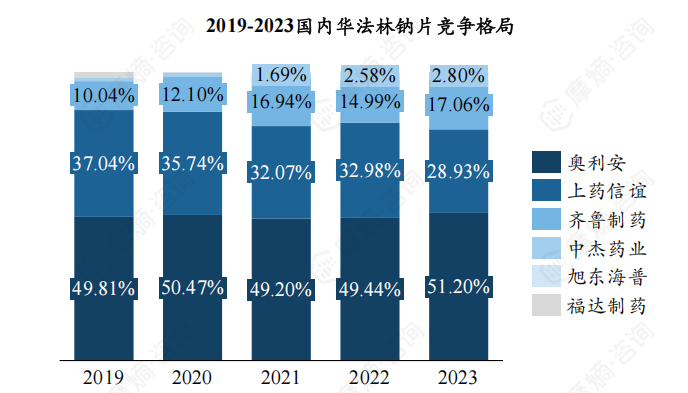

抗血小板药物是口服抗栓药物中市场份额最大的一类,2019年其市场份额占整体口服抗栓药物的83.01%,随着氯吡格雷的集采这一比例在2021年下降至66.35%,但在抗凝药物利伐沙班与达比加群酯等也相继纳入集采后,抗血小板药物占比又在2023年逐渐上升至77.49%。

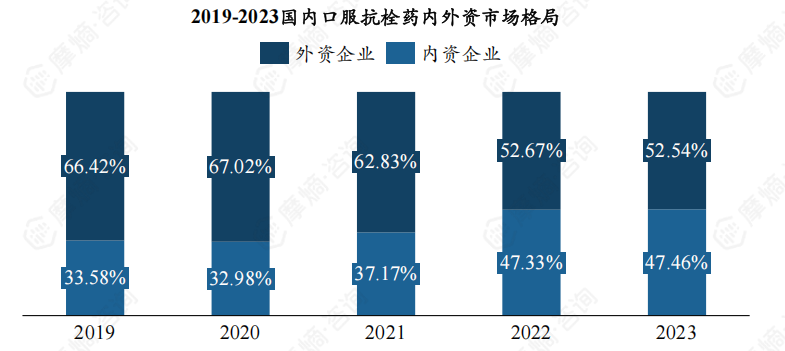

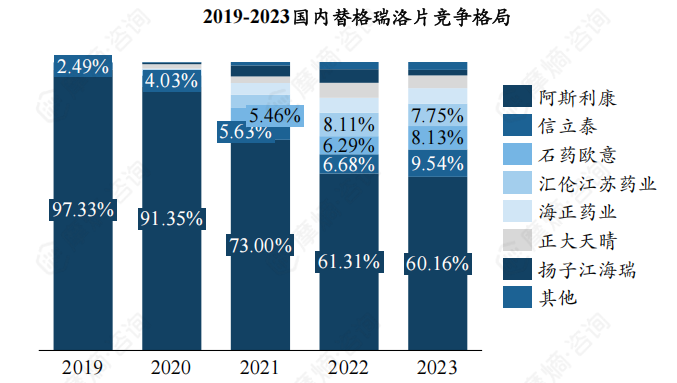

近年来,随着国产替代战略的深入实施,内资仿制药企业迅速崛起,导致了外资企业在中国口服抗栓药物市场的份额持续下滑,至2023年,其市场份额已缩减至52.54%。

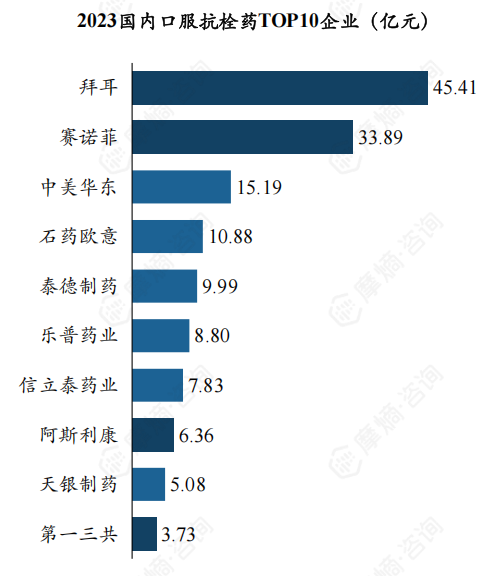

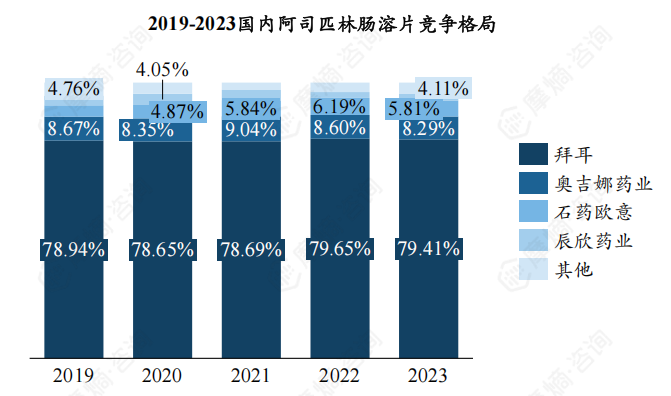

口服抗栓药物市场的TOP10企业中,内资企业占据了六席,数量上超越了外资企业,然而,在质量方面,内资企业尚显逊色。尤为突出的是,拜耳与赛诺菲这两家外资企业,其市场表现显著优于其他竞争者,两者共同占据了整体市场高达41.27%的份额。

二、口服抗栓药物——血小板聚集抑制剂

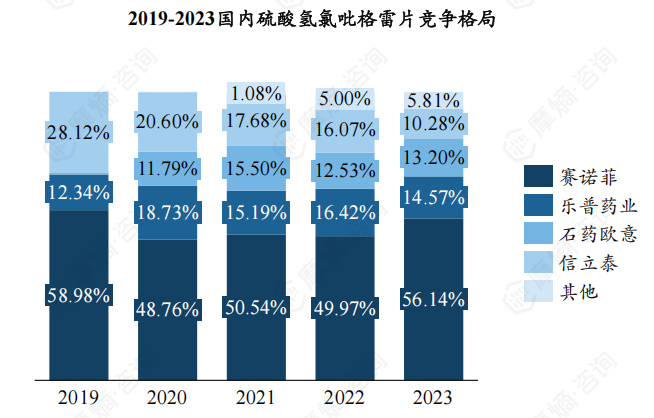

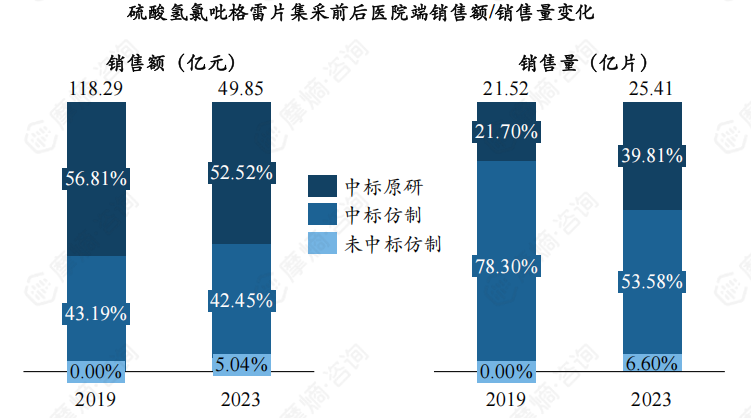

(一)硫酸氢氯吡格雷片:口服抗栓药王者

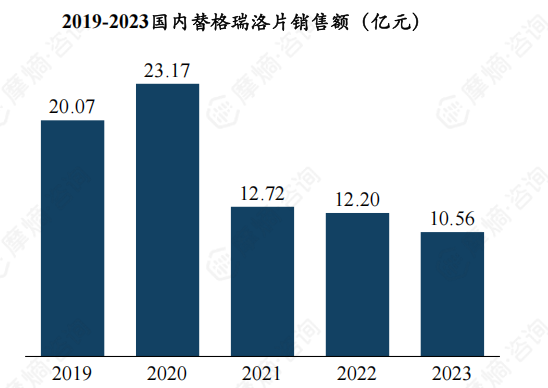

硫酸氢氯吡格雷片是赛诺菲与百时美施贵宝共同研发,1997年首次上市于美国,2001年进入中国市场。作为抗血栓口服药的王者,进入国内以来,氯吡格雷销售额一直呈现稳步上升趋势,在2019年已达到134.63亿元。虽然氯吡格雷片在集采后销售额出现的大幅度下滑,2023年销售额仅剩60.17亿元,但是其抗血小板口服药的王者地位仍无人能撼动。

川公网安备51019002008863号

川公网安备51019002008863号 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论