引言:

钙通道阻滞剂作为高血压及心脑血管疾病治疗的核心药物,在全球医药市场中占据重要地位。近年来,随着集采政策的深入实施,市场格局不断重塑,原研药与仿制药的竞争愈发激烈。

第一梯队企业中,拜耳凭借“拜新同”和“尼膜同”两大王牌产品,长期占据市场主导地位,其中拜新同曾创下超60亿元的销售峰值;施慧达则以第三代左旋氨氯地平技术突破,稳守国产创新药高地;辉瑞的“络活喜”作为全球处方量最大的降压药品牌,国内销售额峰值近50亿元,彰显其品牌韧性。第二梯队的阿斯利康、石药集团和国药集团,分别以“波依定”“玄宁”“欣然”等产品在细分市场发力,但集采冲击下业绩波动显著。第三梯队则聚焦仿制药企,以价格优势抢占市场份额。

本文基于摩熵咨询《钙通道阻滞剂——市场研究专题报告》,向读者剖析各梯队企业的产品布局、市场表现与政策应对,揭示钙通道阻滞剂领域的竞争逻辑与未来趋势。

一、钙通道阻滞剂第一梯队生产企业

1. 拜耳

(1)拜新同

凭借平稳降压优势连续畅销多年,国内销售峰值超过60亿元。拜新同(硝苯地平控释片)为拜耳公司旗下抗高血压治疗领域主打产品,1975年获FDA批准上市,1998年进入中国市场,属于第二代钙通道阻滞剂。与第一代硝苯地平普通片剂相比,拜新同通过控释衣膜,定时、定量、匀速地向外释放药物,使血药浓度恒定,可有效控制血压忽高忽低的“峰谷”现象,可达到长效降压,平稳降压的效果。

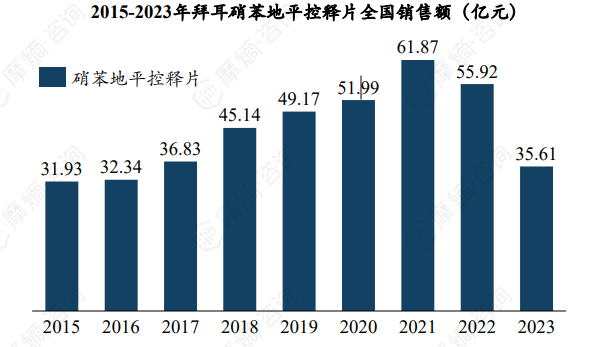

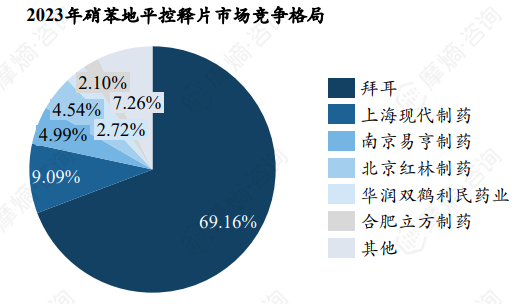

拜新同上市后在我国连续畅销多年,根据摩熵医药数据库统计显示, 2015-2021年拜新同全国销售额一路攀升,2021年达到峰值61.87亿元。2022年,拜新同在第七批集采中落选,销售受到较大影响,2023年销售额回落至35.61亿元。2023年市场份额约为69.16%,仍占据优势地位。

图片来源:摩熵咨询《钙通道阻滞剂市场研究专题报告》

- 拜新同各级医院市场分析(以大庆市为例)

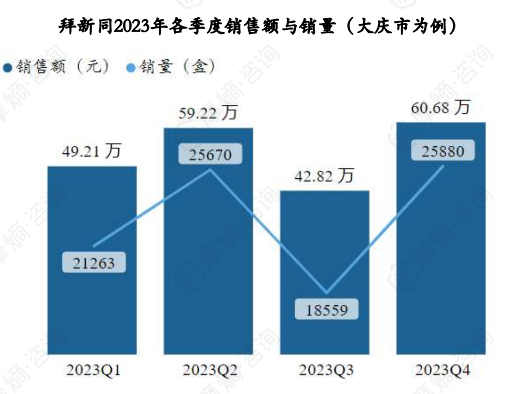

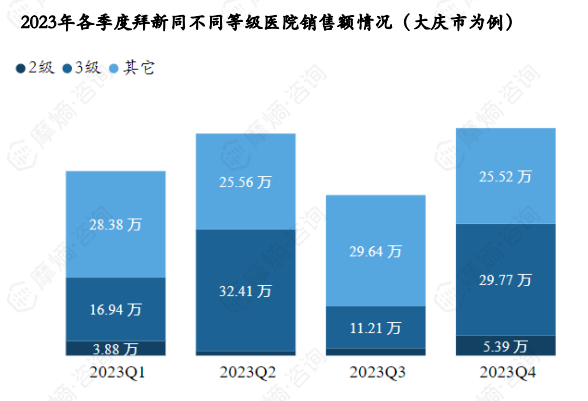

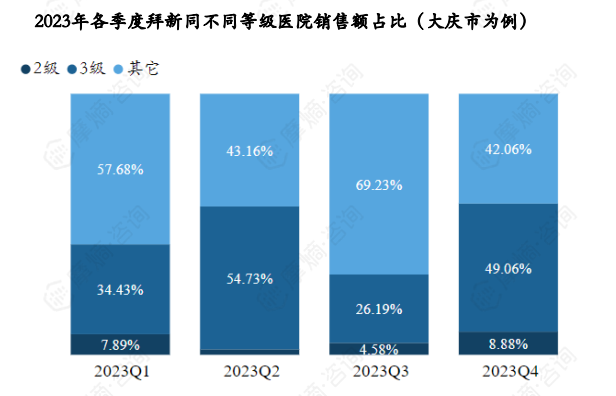

据摩熵药物流向数据库显示,以大庆市为例,拜新同2023年各季度销售量和销售额如下图:

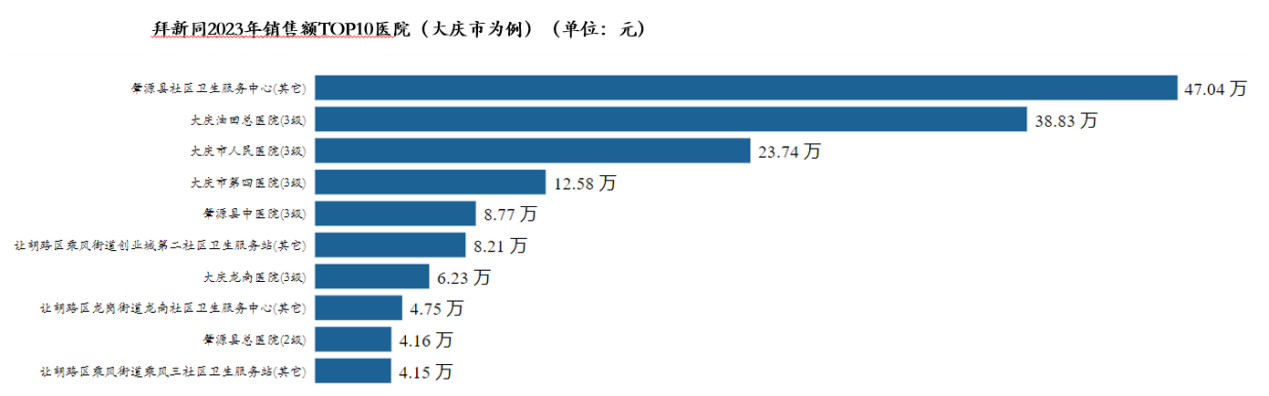

拜新同2023年销售额TOP3医院(大庆市为例)分别为肇源县社区卫生服务中心、大庆油田总医院、大庆市人民医院。

图片来源:摩熵咨询《钙通道阻滞剂市场研究专题报告》

拜新同2023年销售市场主要分布在三级医院及其它医疗机构,一、三季度销售市场以其它医疗机构为主,二、四季度销售市场以三级医院为主。

(2)尼膜同

尼膜同(尼莫地平)也属于第二代钙通道阻滞剂,1985年尼莫地平注射液首次在德国获批上市,2004年在我国获批。尼莫地平临床上用于治疗高血压、偏头痛、脑血管痉挛及其他脑出血疾病,是目前脑血管病治疗的首选药物。国内尼莫地平有多个剂型,其中注射液占据尼莫地平制剂绝大部分市场。

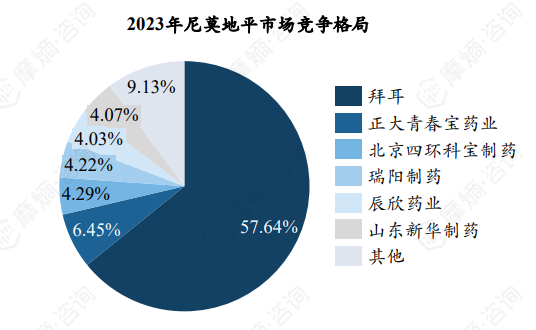

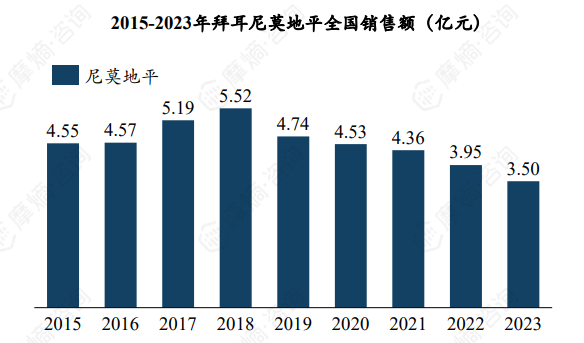

根据摩熵医药数据库统计显示,2015-2023年尼膜同全国销售峰值约5.52亿元,2018年后销售额呈现下滑趋势,2023年销售额为3.5亿元。竞争格局方面,2023年拜耳占据的市场份额为57.64%,正大青春宝药业、北京四环科宝制药分别排在第二、三位。拜耳尼莫地平注射液于2021、2022年两次纳入地方集采,暂未纳入国采。

图片来源:摩熵咨询《钙通道阻滞剂市场研究专题报告》

2. 施慧达药业

施慧达药业的施慧达(苯磺酸左氨氯地平片)于1999年在我国获批上市,为第三代钙通道阻滞剂。这款药物是在苯磺酸氨氯地平基础上进行改进,通过手性拆分技术提取出的单一左旋体成分,降压作用是右旋体的1000倍,具有药效长、降压作用持久、生物利用度高等优势。

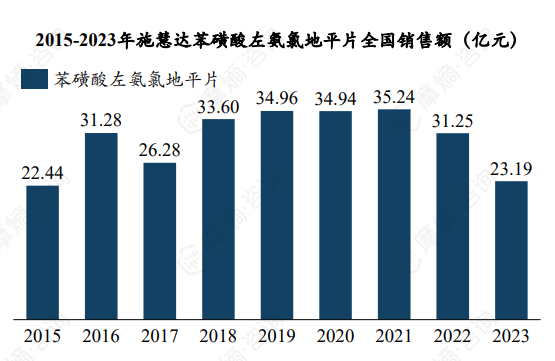

施慧达全国销售额连续多年在30亿元以上,2021年销售峰值约35.24亿元,2021年后销售额稍有下滑,主要原因为该品种在第八批集采中未中选,市场份额缩减,但2023年该产品销售额仍高达23.19亿元。

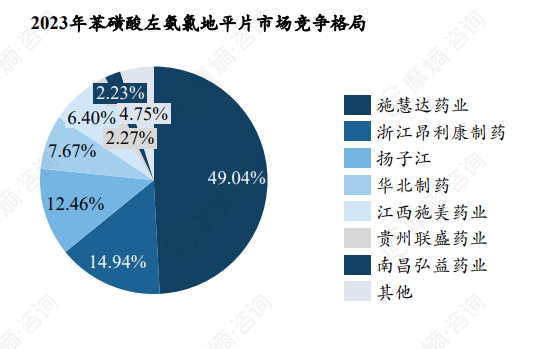

竞争格局方面,2023年施慧达药业占据近一半市场份额,浙江昂利康制药、扬子江排名第二、第三位,市场份额也均超过10%。

3. 辉瑞

辉瑞的络活喜(苯磺酸氨氯地平片)属于第三代钙通道阻滞剂,是全球处方量最大的降压药品牌,于1992年获FDA批准上市,1993年进入中国市场。该款产品半衰期长达35~50小时,口服一次即可缓和平稳降压,凭借诸多优势,络活喜目前已成为全球处方量最大的高血压治疗药物品牌之一。

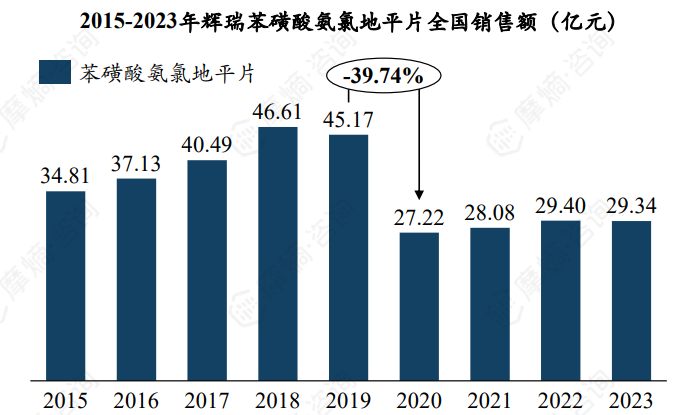

2015年以来络活喜全国销售额一路攀升,从2015年的34.81亿元增长至2018年峰值46.61亿元,2020年络活喜销售额同比下降39.74%,主要原因为集采落选,2020年后,该产品销售额逐渐平稳,并出现逆势增长趋势。

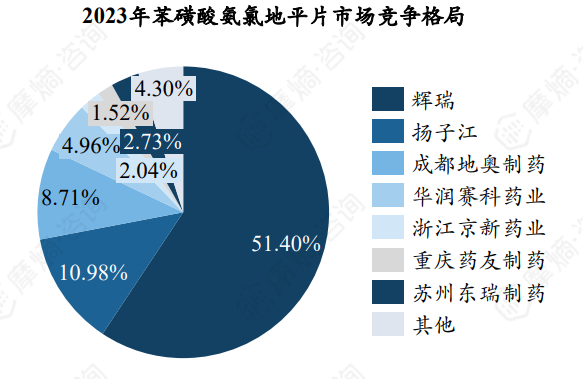

竞争格局方面,截至2024年,辉瑞仍强势占据一半以上市场份额,扬子江、成都地奥制药等企业紧随其后。

二、钙通道阻滞剂第二梯队生产企业

1. 阿斯利康

波依定(非洛地平缓释片)由阿斯利康研发,于1991年获FDA批准上市,1995年进入国内市场。

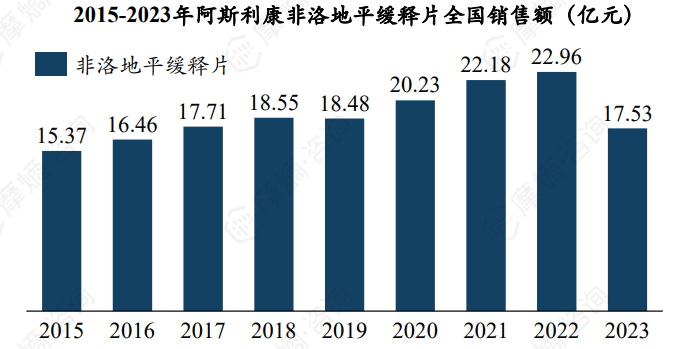

根据摩熵医药数据库统计显示,2015-2022年波依定全国销售额总体保持平稳增长趋势,2022年达到销售峰值22.96亿元,2023年略有下滑,非洛地平缓释片于2023年纳入国家集采,原研品种未中标,预计2024年其销售额将进一步下滑。

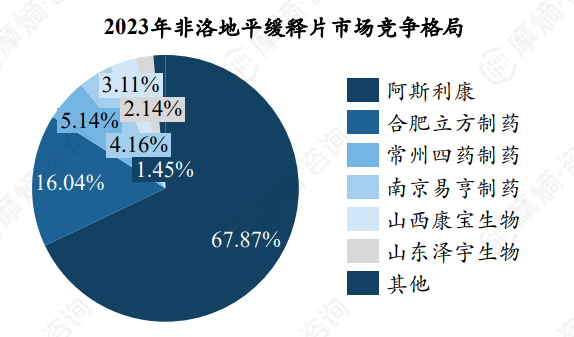

竞争格局方面,截至2024年,原研企业阿斯利康占据最大市场份额,约67.87%,国内药企合肥立方制药排名第二,市场份额约16.04%。

图片来源:摩熵咨询《钙通道阻滞剂市场研究专题报告》

2. 石药集团

玄宁(马来酸左氨氯地平)为石药集团自主研发的高血压、心绞痛治疗药物,是我国第二款手性左旋体氨氯地平,是左氨氯地平的另一种药物形式(施慧达为苯磺酸盐),也是我国第二款手性左旋体氨氯地平。该品种最早于2003年在国内获批,2019年获FDA审评通过,成为中国本土企业首获美国完全批准的创新药。

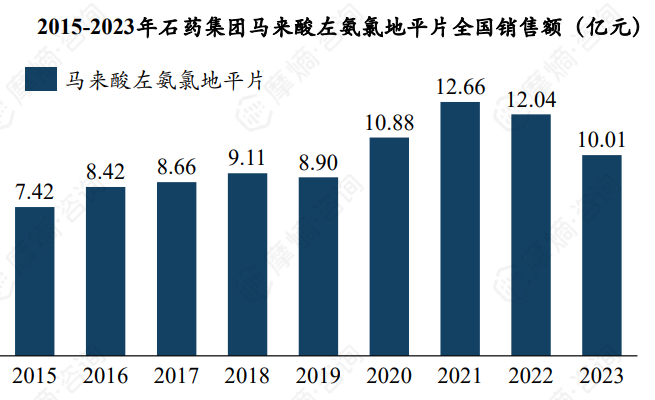

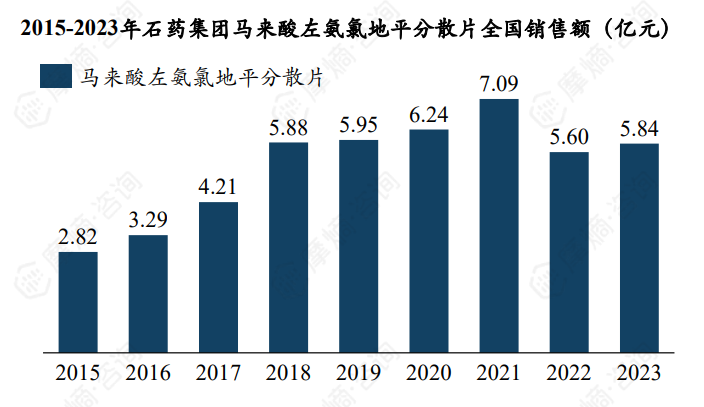

2015-2021年玄宁全国销售额持续增长,从2015年的11.09亿元增长至2021年峰值19.95亿元,包括片剂12.66亿元,分散片7.09亿元,2023年受集采丢标影响,销售额有所下滑。

3. 国药集团

欣然(硝苯地平控释片)为国药集团子公司上海现代制药的主打产品,于2004年获批上市,目前主要用于治疗高血压和心绞痛,为硝苯地平控释片国产品牌,原研品牌为拜耳的拜新同。

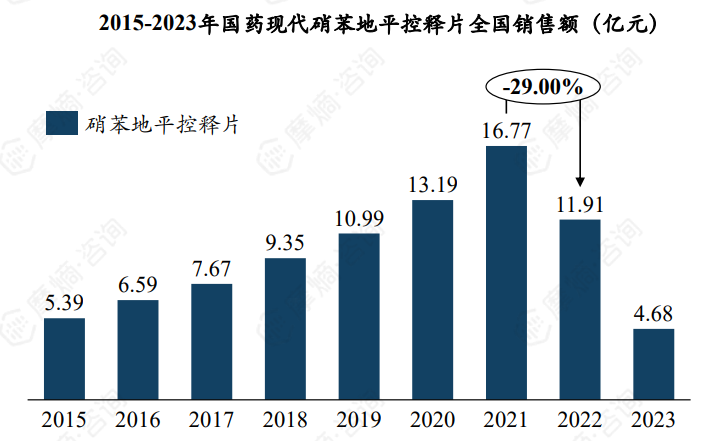

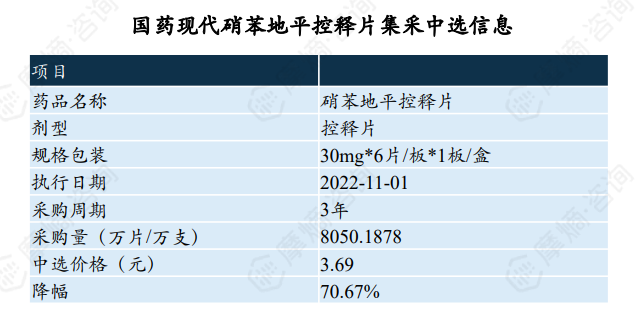

2015-2021年欣然全国销售额迅速增长至16.77亿元,该品种于2022年纳入第七批国家集采,价格降幅达70.67%,2022年销售额11.91亿元,同比下降29%,2023年进一步下滑,仅约4.68亿元。

三、钙通道阻滞剂第三梯队生产企业

跨国药企品牌影响力仍然较大,第三梯队企业仿制药厂商数量众多,市场竞争力相对较小。硝苯地平、尼莫地平原研厂家为拜耳,氨氯地平原研厂家为辉瑞,非洛地平原研厂家为阿斯利康,国产钙通道阻滞剂专利药数量甚少,仅有施慧达药业的苯磺酸左氨氯地平片。

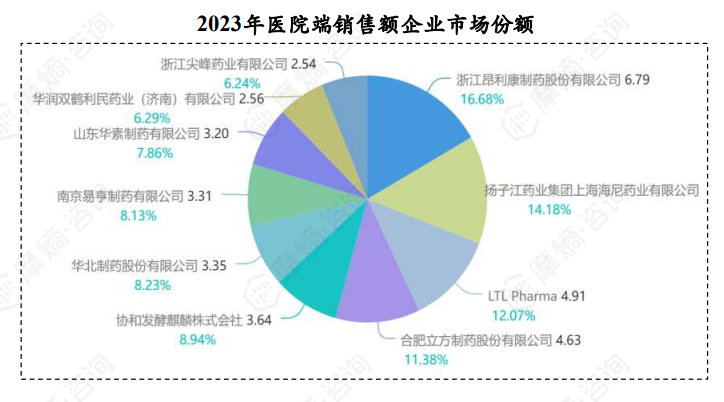

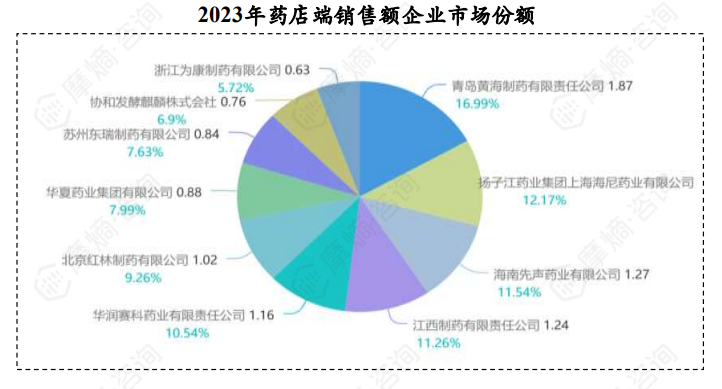

国内仿制药厂商数量众多,市场竞争力相对较小,包括浙江昂利康制药(市场份额16.68% )、扬子江(市场份额14.18%)、合肥立方制药(市场份额11.38%)等。仿制药品牌影响力虽不及原研药,但仍具备价格低、广泛可用等诸多优势。

图片来源:摩熵咨询《钙通道阻滞剂市场研究专题报告》

结语:

在政策与市场的双重博弈下,钙通道阻滞剂领域呈现“强者恒强”与“后浪崛起”并存的局面。拜耳、辉瑞等跨国药企凭借原研优势与技术壁垒,仍占据半壁江山;施慧达、石药集团等本土创新力量,则以差异化策略开辟生存空间。然而,集采的常态化大幅压缩利润空间,仿制药企的涌入加剧价格战,倒逼企业向创新转型。未来,如何在控费压力下平衡研发投入与市场回报,将成为企业突围的关键。这场没有硝烟的战争中,唯有兼具技术深度与战略敏捷性的玩家,方能在降压赛道的竞逐中立于不败之地。

拓展阅读:

2. 2024年钙通道阻滞剂市场竞争格局:硝苯地平控释片销售第一,拜耳占主导地位

以上内容均来自摩熵咨询{钙通道阻滞剂市场研究专题报告(附下载)},如需查看或下载完整版报告,可点击!

想要解锁更多药品信息吗?查询摩熵医药(原药融云)数据库(vip.pharnexcloud.com/?zmt-mhwz)掌握药品各国上市情况、药品批文信息、销售情况与各维度分析、市场竞争格局、一致性评价情况、集采中标情况、药企申报审批信息、最新动态与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

川公网安备51019002008863号

川公网安备51019002008863号 本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论

暂无评论