详细报告内容

公司代码:600774 公司简称:汉商集团

汉商集团股份有限公司

2023 年半年度报告

重要提示

一、 本公司董事会、监事会及董事、监事、高级管理人员保证半年度报告内容的真实性、准确性、

完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

二、公司全体董事出席董事会会议。

三、 本半年度报告未经审计。

四、 公司负责人阎志、主管会计工作负责人张镇涛及会计机构负责人(会计主管人员)张琳声明:

保证半年度报告中财务报告的真实、准确、完整。

五、 董事会决议通过的本报告期利润分配预案或公积金转增股本预案

不分配,不转增

六、 前瞻性陈述的风险声明

√适用 □不适用

本报告中所涉及的未来计划、发展战略等前瞻性陈述因存在不确定性,不构成本公司对投资者的实质性承诺,敬请投资者注意投资风险。

七、 是否存在被控股股东及其他关联方非经营性占用资金情况

否

八、 是否存在违反规定决策程序对外提供担保的情况

否

九、 是否存在半数以上董事无法保证公司所披露半年度报告的真实性、准确性和完整性

否

十、 重大风险提示

报告期内,不存在对公司持续经营产生影响的重大风险。

十一、 其他

□适用 √不适用

目录

第一节 释义...... 4

第二节 公司简介和主要财务指标 ...... 4

第三节 管理层讨论与分析......6

第四节 公司治理......13

第五节 环境与社会责任......14

第六节 重要事项......17

第七节 股份变动及股东情况......22

第八节 优先股相关情况......24

第九节 债券相关情况......24

第十节 财务报告......25

载有公司负责人、总会计师、会计机构负责人签名并盖章的财务报

备查文件目录 表。

报告期内在中国证监会指定报纸上公开披露过的所有公司文件的正本

及公告的原稿。

第一节 释义

在本报告书中,除非文义另有所指,下列词语具有如下含义:

常用词语释义

公司或本公司、本集团 指 汉商集团股份有限公司

迪康药业 指 成都迪康药业股份有限公司

迪康中科 指 成都迪康中科生物医学材料有限公司

迪康长江 指 重庆迪康长江制药有限公司

迪康中药 指 重庆迪康中药制药有限公司

华科生殖医院 指 武汉华科生殖专科医院

报告期 指 2023 年 1 月 1 日至 2023 年 6 月 30 日

第二节 公司简介和主要财务指标

一、 公司信息

公司的中文名称 汉商集团股份有限公司

公司的中文简称 汉商集团

公司的外文名称 HANSHANG GROUP CO., LTD.

公司的外文名称缩写 HSGC

公司的法定代表人 阎志

二、 联系人和联系方式

董事会秘书 证券事务代表

姓名 胡舒文 曾宪钢

联系地址 湖北省武汉市汉阳大道134号 湖北省武汉市汉阳大道134号

电话 027-68849191 027-84843197

传真 027-84842384 027-84842384

电子信箱 hsjt600774@126.com hshsd@126.com

三、 基本情况变更简介

公司注册地址 湖北省武汉市汉阳大道134号

公司注册地址的历史变更情况 430050

公司办公地址 湖北省武汉市汉阳大道134号

公司办公地址的邮政编码 430050

公司网址 http://www.whhsg.com

电子信箱 hsjt@public.wh.hb.cn

四、 信息披露及备置地点变更情况简介

公司选定的信息披露报纸名称 中国证券报、上海证券报、证券时报、证券日报

登载半年度报告的网站地址 http://www.sse.com.cn

公司半年度报告备置地点 公司证券事务部

五、 公司股票简况

股票种类 股票上市交易所 股票简称 股票代码 变更前股票简称

A股 上海证券交易所 汉商集团 600774

六、 其他有关资料

□适用 √不适用

七、 公司主要会计数据和财务指标

(一) 主要会计数据

单位:元 币种:人民币

本报告期 本报告期比上

主要会计数据 (1-6月) 上年同期 年同期增减

(%)

营业收入 701,235,971.12 700,899,881.99 0.05

归属于上市公司股东的净利润 48,208,382.08 42,637,876.46 13.06

归属于上市公司股东的扣除非经常 36,309,150.46 38,481,961.24 -5.65

性损益的净利润

经营活动产生的现金流量净额 134,113,987.01 76,759,073.56 74.72

本报告期末比

本报告期末 上年度末 上年度末增减

(%)

归属于上市公司股东的净资产 1,660,770,314.86 1,665,546,780.00 -0.29

总资产 3,540,107,762.64 3,497,888,940.62 1.21

(二) 主要财务指标

主要财务指标 本报告期 上年同 本报告期比上年同

(1-6月) 期 期增减(%)

基本每股收益(元/股) 0.1634 0.1445 13.08

稀释每股收益(元/股) 0.1634 0.1445 13.08

扣除非经常性损益后的基本每股收益(元/股) 0.1231 0.1304 -5.60

加权平均净资产收益率(%) 2.85 2.56 增加0.29个百分点

扣除非经常性损益后的加权平均净资产收益率( 2.15 2.31 减少0.16个百分点

%)

公司主要会计数据和财务指标的说明

□适用 √不适用

八、 非经常性损益项目和金额

√适用 □不适用

单位:元 币种:人民币

非经常性损益项目 金额 附注(如

适用)

非流动资产处置损益 5,729,523.92

越权审批,或无正式批准文件,或偶发性的税收返还、减免 59,893.57

计入当期损益的政府补助,但与公司正常经营业务密切相关,符

合国家政策规定、按照一定标准定额或定量持续享受的政府补助 10,558,402.53

除外

除上述各项之外的其他营业外收入和支出 1,095,596.83

减:所得税影响额 -5,531,544.15

少数股东权益影响额(税后) -12,641.08

合计 11,899,231.62

对公司根据《公开发行证券的公司信息披露解释性公告第 1 号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第 1 号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因。

□适用 √不适用

九、 境内外会计准则下会计数据差境内外会计准则下会计数据差异

□适用 √不适用

十、 其他

□适用 √不适用

第三节 管理层讨论与分析

一、 报告期内公司所属行业及主营业务情况说明

报告期内,公司坚持推进“大健康+大商业”双主业发展战略,主要业务为医药、医疗器械、商业及会展运营。

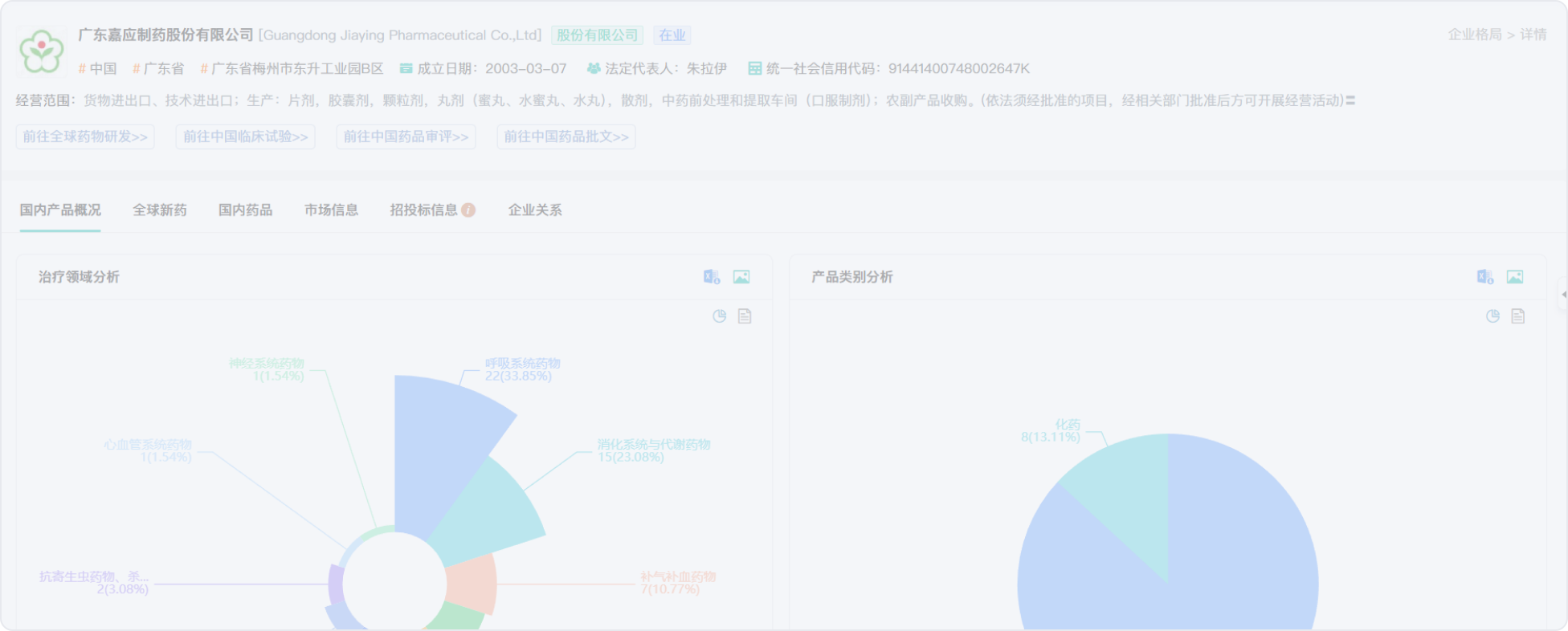

(一) 医药业务

公司医药业务主要为药品的研发、生产和销售。公司医药产品在售药品 97 种,主要围绕消化系统、呼吸系统、抗感染等领域布局。主要产品包括雷贝拉唑钠肠溶片、通窍鼻炎颗粒、阿莫西林胶囊、盐酸吡格列酮片、人工牛黄甲硝唑胶囊、氨咖黄敏胶囊等。其中,雷贝拉唑钠肠溶片为新一代质子泵抑制剂,主要用于治疗活动性十二指肠溃疡、良性活动性胃溃疡、食管反流症及幽门螺旋杆菌症状等多种消化道系统症状;通窍鼻炎颗粒是一种用于治疗慢性鼻炎、过敏性鼻炎及鼻塞的现代中成药颗粒;阿莫西林胶囊是一种关键化合物为阿莫西林的胶囊化学药品,主要用于治疗各种因敏感菌株引发的感染。

公司医药产品以自产自销为主。采购方面整体执行“以产定购”的采购模式,通过建立严格的供应商筛选和管理体系,对供应商进行筛选检查,确保其符合相关监管要求,同时严格遵循 GMP管理规范下的质量标准,确保对原材料的质量控制;生产方面整体执行“以销定产”的生产模式,根据市场需求和产品库存情况制定生产计划并根据 GMP 标准、国家食品药品监督管理局颁布的相关质量标准建立公司质量控制政策,严格按照操作规范组织生产,严格执行产品生产各环节的质量控制,保证药品生产各阶段的安全性和有效性;销售方面,根据产品类别和特点的不同,采用不同的销售模式,以完成专业化药品销售。近年来,公司持续加强自有零售渠道销售团队建设,以自有的 OTC 销售团队为核心,开发拓展终端市场,在全国各省大力推广 OTC 药品,扩大市场份额。

医药行业调整继续,行业利润边际改善,药企或迎来向上拐点。2023 年 1-6 月我国规模以上

医药制造业企业营业收入为 12,496 亿元,同比下降 2.9%,比去年同期降速扩大 2.3 个百分点;

利润总额达 1794.5 亿元,同比下降 17.1%,比去年同期降速缩小 10.5 个百分点。医药卫生体质

改革政策冲击“出清”在即,创新驱动的优质企业有望估值重塑。在中药方面,国家顶层战略不断出台,《中药注册管理专门规定》、《中医药振兴发展重大工程实施方案》等扶持中药产业的政策接踵而至,为中药企业的发展提供了强大动力。

(二) 医疗器械业务

公司医疗器械业务主要为医疗器械的研发、生产与销售业务,拥有以可吸收生物医学材料为主,生物活性创面修复、微创及介入治疗器械为补充的产品体系。主要包括以聚乳酸材料制备的可吸收医用膜、可吸收骨折内固定螺钉,该等产品适用于骨科、妇科、产科、普外、生殖、心胸外科等手术治疗过程,可在手术后随身体恢复过程自然代谢,不对患者进行二次手术伤害,具有较强的市场竞争力。此外公司还拥有包括医用冷敷贴、一次性止血夹、功能性敷料(贴敷剂)、功能性敷料(凝胶剂)在内的多种医疗器械产品,以及聚乳酸材料(PDLLA 及 PLLA)和生物活性玻璃等原材料销售。

公司医疗器械业务采用“以研助产”、“以销定产”的经营模式。在研发方面,公司以自有研发团队为核心,以技术突破和专利储备为目标,围绕着可吸收材料进行多种填充类产品研发,不断强化公司医疗器械产品管线。在销售方面,公司以市场为导向、以客户需求为依据,根据公司产品的临床应用特点进行销售,并建立起一套专业、规范、有序的销售体系。当前医疗器械销售业务主要覆盖骨科、妇科、产科、普外、生殖、心胸外科、泌尿、不孕不育、肛肠科等细分领域。

国家政策组合持续落地,推动医疗器械行业调整重塑,逐步实现高质量发展。医疗新基建和分级诊疗端的医疗资源下沉,助力医疗器械市场整体扩容。政策倾斜窗口下,国产设备凭借性价比优势和产品性能提升,进入进口替代加速期。同时从企业端研发能力和监管端器械审评审批制度,大力支持本土企业创新,为高端国产替代奠定基础。在竞争加剧格局中,拥有高价值、高壁垒核心产品的企业将更有机会把握行业国产替代、转型升级的红利。

(三) 商业运营业务

公司商业板块主要从事购物中心及专业市场的商业运营管理业务,即在集合了众多零售店铺和服务设施的建筑物内或区域内,向品牌商、租赁商户、消费者等多类客户提供综合服务。目前公司主要运营项目包括汉商银座购物中心、21 世纪购物中心、武展购物中心、武汉婚纱照材城。

公司商业运营业务以购物中心业态为主,经营模式包括联营、租赁、品牌代理等。门店位置均集中在城市或区域商业中心,经营品类包括时尚类商品、各种专业店、专卖店、食品店、杂品店以及各种文化教育和服务娱乐设施等。

今年经济运行开局良好,促消费政策持续发力,消费市场客流明显回升,呈现强劲复苏态势,内需潜力持续释放。根据国家统计局最新发布数据显示,2023 年上半年,社会消费品零售总额达到 227,588 亿元,同比增长 8.2%;限额以上零售业单位中便利店、专业店、品牌专卖店、百货店零售额同比分别增长 8.2%、5.4%、4.6%、9.8%。

(四) 会展运营业务

公司会展运营业务主要依托于自持的武汉国际会展中心,向客户提供会展运营及配套服务,包括会展活动的组织、策划、宣传推广和招商, 以及展位搭建、展场广告宣传、广场活动组织、会议服务、展具租赁、停车等服务。公司依托会展中心品牌优势、区位优势,以比亚迪项目引进为契机,拓展新赛道,形成具有影响力的“新能源”产业聚集地,为企业发展注入新活力。

公司是会展运营商和会展配套服务提供商,主要作为展会活动的主办方或承办方,向客户提供展览工程服务、管理咨询等会展配套服务,通过收取展厅使用费、配套服务费等费用取得收入。公司还推进自办展业务,通过自招、自管实现高于其他业务形式的利润,未来计划进一步扩大自办展规模提高会展业务毛利率。

市场经济全面复苏之际,会展作为各行各业产业链上的重要交流平台,迎来行业重塑发展信心的绝好时机。行业办展数量快速回升,会展内容更加包容创新,同时随着互联网、人工智能、新媒体等技术的全面应用,会展场景体验也将逐步迎来前所未有的发展高度。

二、 报告期内核心竞争力分析

√适用 □不适用

报告期内,公司不断巩固产品组合优势,强化销售实现能力,持续药品、医疗器械研发投入,执行全面严格的生产管控体系,致力于持续提升核心竞争力。公司核心竞争力主要体现在以下方面:

(一) 持续赋能的产品组合

公司不仅拥有具有临床应用优势的核心产品,同时公司持续挖掘各个产品的医用价值,以疗效巩固强化产品市场地位。公司目前已有的在售化药、中药 77 种,涉及消化系统、呼吸系统、抗感染等多领域。其中,核心产品主要包括消化领域产品雷贝拉唑钠肠溶片(安斯菲)、呼吸道领域产品通窍鼻炎颗粒、医疗器械可吸收医用膜等,在各自细分领域均长期保持领先地位,且核心产品通窍鼻炎颗粒获“2021-2022 年中国家庭常备药上榜品牌最佳人气奖”称号。此外,公司通过收购方式赋能产品组合,2022 年公司成功推进东方药业破产重整,将其下 92 种产品补充至公司产品组合,其中包括 6 个全国独家品种、2 个全国独家剂型品种、2 个国家中药保护品种等具有竞

争优势的产品,该等产品的加入可推动公司围绕自有优势领域构建的多元产品矩阵,进一步建立公司在医药市场的竞争优势。

(二) 全覆盖的销售体系

在医药医疗板块,公司高度重视销售实现能力,精心培养营销人员,组建了 400 余人的销售精英团队,遍布全国 31 个省、市、自治区,触达医院、零售药店、基层医疗机构、诊所、电商平台等各类销售渠道。营销人员通过提供专业的服务,向市场精准传达公司产品知识和优势,产品成功落地国内公立及民营医院已超 1 万家;同时加快零售端和三终端的渠道布局,目前已覆盖连锁药店门店近 30 万家,诊所超 2 万家。公司在多终端的持续发力,形成了全覆盖的销售体系,积累了良好的市场声誉,不仅保障现有产品销售实现,还能够有效承接新产品,实现新品快速上市和推广。

(三) 专业化的研发平台

公司始终坚持技术创新驱动理念,在药品和医疗器械两个领域建立专业的研发平台,长期为实现技术研发创新、加快成果转化及产业化、培养研发人才提供积极助力,以不断优化的产品组合,提升综合竞争力。药品领域,公司自有药品研发团队专业资深,是研发项目商业化、市场化、临床研究、注册申报及成果转化工作高效推进的有力保障。在创新药方面,公司拥有的全球 I 类创新药完整自主知识产权 DDCI-01 项目已完成 I 期临床试验,正在启动罕见病肺动脉高压(PAH)适应症 IIa 临床试验,提交前列腺增生(BPH)适应症新药临床试验申请(IND)。医疗器械领域,公司旗下汉商生物以医用级聚乳酸材料为基础,基于生物活性创面修复、微创及介入治疗器械方面优势,以运动医学、可吸收面部填充为主要方向开发具有临床应用优势的医疗器械产品。

(四) 全面严格的管控体系

公司在医药制造领域拥有近 30 年的运营经验及技术知识,在成渝两地拥有三大生产园区、四个现代化生产基地,公司坚持以全面、严格的管控体系推动生产运营,为确保安全生产与产品品质,公司严格遵守国家相关法律法规和行业政策规定,依靠完善的质量监管制度和先进的监测设备,全面高效地把控生产过程中的每个环节,贯彻落实质量控制程序。公司参与东方药业破产重整后,快速设立迪康中药以承接原东方药业生产资产,并进行管理输出,搭建合法合规的管控体系,快速完成生产体系搭建,并在本报告披露前取得迪康中药药品生产许可证,践行公司严格的管控体系。

三、 经营情况的讨论与分析

2023 年上半年,公司继续贯彻执行“大健康+大商业”双主业发展战略,进一步提升大健康板块各业务规模和质量,释放发展潜力,大商业板块上紧抓消费市场强劲复苏机遇,强化运营能力,推动公司业务板块实现整体平衡发展。

报告期内,公司实现营业收入 70,123.60 万元,比去年同期增加 33.61 万元,同比增长 0.05%;

实现归属于上市公司股东净利润 4,820.84 万元,比去年同期增加 557.05 万元,同比增长 13.06%。

报告期内公司主要工作开展情况如下:

(一)提升医药板块整体实力

公司围绕“拓中药、强销售、攻研发”三大方向,加强内外部资源整合,不断提升医药板块整体实力。截至本报告披露前,原东方药业药品批件转移至迪康中药的工作已基本完成;后续将以迪康中药作为发展平台,依托公司优势销售资源,丰富产品组合多样性并打造出独特的产品竞争力和品牌价值,助力公司实现在中药领域的突破性发展和特色品牌建设目标。销售工作上持续优化专业化营销模式和特色零售销售策略,推进做精做强的销售方针,深挖存量产品销售潜力,进一步扩大了在零售端和渠道端的覆盖范围,为新产品快速打开市场奠定基础。研发工作上以临床需求为导向,保持创新药研发和医疗器械研发两大核心方向的研发投入,特别是在医疗器械研发创新方面,围绕公司优势核心技术,以可吸收医用材料为基础,持续推进包括可降解聚乳酸微球注射类填充物在内的多个三类医疗器械在研项目,并围绕再生领域、运动医学领域布局可吸收医疗器械产品,形成优势产品组合。

(二)深化辅助生殖医疗业务

2023 年 1 月公司取得华科生殖医院出资人武汉同济科技集团有限公司的 81.34%股权,股权

交割现已完成,公司直接及间接持有华科生殖医院 76%的出资份额,并与公司

基于您的浏览,68%的用户还关注了【企业竞争格局】

获取更多汉商集团股份有限公司竞争格局数据查看权限

立即前往摩熵医药企业版免费查询

示例数据